Как получить кредит под залог криптовалюты

С развитием цифровой индустрии расширилась и область применения виртуальных монет. В 2026 году любой пользователь может взять кредит под залог криптовалюты. Это быстро, легко и порой дешевле, чем в банке. Сделки проходят в формате P2P без посредников. Обеспечением служит биткоин или другой ведущий актив. Взамен клиент получает криптовалюту или фиатные деньги. Заемные средства можно использовать для восполнения ликвидности или потратить на другие цели.

- Принцип работы кредитов под залог криптовалюты

- Разновидности кредитов

- Что следует учитывать при получении кредита

- Риски

- Страхование

- Комиссии

- Процентная ставка

- Повторное кредитование

- Процентная оценка кредитного риска

- Капитальная сумма залога

- Штрафы

- Налоговая ответственность

- Требования по токенам

- Условия погашения кредита

- Отношение банков к подобным сделкам

- Площадки кредитования

- Binance Loans

- Biterest

- Nexo

- Плюсы и минусы кредитов под залог криптовалюты

- Резюме

- Часто задаваемые вопросы

Принцип работы кредитов под залог криптовалюты

По данным Всемирного банка, почти треть населения Земли не имеет счетов. Но криптовалюты могут работать в любой точке планеты, где есть интернет, без рейтингов и необходимости контактировать с финансовыми организациями. Кредит, обеспеченный цифровыми монетами, работает как обычный заем с некоторыми особенностями:

- Пользователь размещает актив на депозитном .

- Взамен система (прямой кредитор) выдает цифровую или фиатную валюту под определенный процент.

- Пользователь возвращает заем равными платежами или вносит всю сумму единовременно.

- После полного расчета актив разблокируется, его можно вывести.

В таблице показано, как это работает.

| Условия договора | Значение |

|---|---|

| Начальная цена ETH | $3,8 тыс. |

| Сумма кредита | $15 тыс. |

| Срок договора | 180 дней |

| Ставка | 8% годовых |

| Дисконт | 30% |

| Размер обеспечения | 5,86 ETH ($22,26 тыс.) |

| Курс ETH на момент окончания договора | $10 тыс. |

| Начисленные проценты | $590 |

| Нужно вернуть | $15,59 тыс. |

| Конечная цена залога | $58,6 тыс. |

| Прибыль заемщика от сделки | $36,34 тыс. |

Условия финансирования определяют платформы. Если сервис поддерживает формат P2P, детали обсуждают заемщики и кредиторы в процессе переговоров. Тогда платформа обеспечивает только безопасное хранение активов.

Разновидности кредитов

В 2026 году получить криптовалютный заем может любой участник сети, даже если у него нет финансовой истории. Платформы кредитования работают в 2 направлениях:

- Централизованно (Salt Lending). Оператор выдает займы, берет на себя функции хранения депозитов или поручает их партнерским сервисам. Для финансирования требуется верификация.

- Децентрализованно (Nexo). Сервис привлекает частных инвесторов и трейдеров. Участники договариваются об условиях сделки. Платформа предоставляет сторонам инструменты для ее реализации и обеспечивает хранение монет.

Чтобы получить выгодный заем, нужно изучить условия операторов. Не стоит рисковать, отзываясь на слишком привлекательные предложения малоизвестных платформ. Такие схемы часто используют мошенники. Лучше провести мониторинг сервисов и выбрать те, которые дают справедливый кредит под залог криптовалюты с учетом суммы обеспечения, процентной ставки и срока возврата. Большинство из них работают на базе Ethereum и фиксируют условия сделок в смарт-контракте.

Что следует учитывать при получении кредита

Чтобы взять заем в криптовалюте, достаточно предоставить в качестве обеспечения другой цифровой актив. Но прежде, чем заключать договор, стоит оценить риски и рассмотреть факторы, которые определяют основные условия сделки. Кредит под залог криптовалюты поможет получить дополнительную ликвидность без необходимости продавать активы.

Развитие технологии блокчейн позволяет разработчикам реализовывать новые проекты. В середине...

С ростом цифровизации окружения и появлением новых платежных систем становится трудно разобраться...

В году есть много способов получения прибыли с цифровых активов без активного вовлечения в...

Риски

Криптовалюты не имеют физического выражения. Фактически это запись в распределенном реестре, в которой зашифрована информация об активе (характеристики, транзакции, количество монет). Собственник цифровой валюты владеет закрытым ключом. Поэтому важно обеспечить безопасность хранения капитала. Клиент кредитного сервиса должен четко понимать, где будет размещен залог и как он будет защищен.

Например, в Unchained Capital заемщик может контролировать активы с помощью одного из 3 приватных ключей. Это также гарантирует, что компания не будет использовать криптовалюту для получения вторичной прибыли (предоставлять ее в кредит другим пользователям).

Защита залога работает так:

- Пользователь предоставляет оператору один из ключей для открытия мультиподписного адреса, на котором будет хранится валюта.

- Второй секретный код принадлежит компании, а третий — независимому финансовому контролеру Citadel SPV.

- Стороны обязуются хранить приватные ключи в холодных кошельках (Trezor, Ledger).

- Для активации залога потребуются подписи 2 из 3 участников сделки. Ни одна сторона не может самостоятельно перевести криптовалюту.

Если клиентом не будут соблюдены обязательства, Citadel SPV подтвердит ликвидацию обеспечения через внеполосной канал связи. В случае нарушений со стороны кредитора контролер будет взаимодействовать с заемщиком для возврата залога. Модель мультиподписей также используется на всех P2P-платформах. Для каждой сделки генерируется новый адрес с приватными ключами для заемщика, инвестора и сервиса. Залог разблокируется, когда будут введены 2 из 3 ключей.

Страхование

Платформы криптовалютного кредитования защищают активы клиентов различными способами. Многие операторы страхуют цифровые монеты. Они же определяют покрытие электронных полисов. Обычно набор рисков включает:

- Убытки, полученные при повторном кредитовании (если используется).

- Активы, размещенные на горячих кошельках.

- Ущерб, нанесенный действиями третьих лиц.

- Нарушения обязательств кредитором.

Страховое возмещение может быть выплачено в BTC или валюте кредита. Но цифровые деньги — принципиально новый класс активов. Они не имеют физического выражения и не могут быть возвращены в случае ошибочного перевода. Традиционных методов недостаточно для полной безопасности виртуальных монет. Поэтому самым эффективным способом защиты криптовалют является владение закрытым ключом.

Комиссии

Обычно сервисы не взимают плату за предоставление кредита под залог криптовалюты. Некоторые платформы могут включать комиссию за выдачу займа в общую сумму. Размер такого сбора зависит от срока договора и в среднем составляет 0,1% от предоставленного займа. Другие взимают комиссию авансом из суммы кредита.

Например, Unchained Capital сразу вычитает процент за оформление договора. При заключение сделки на $10 тыс. компания перечисляет на кошелек клиента $9,9 тыс., а $100 удерживает в качестве комиссии. Binance не взимает плату за предоставление займа. Биржа рассчитывает ставку с учетом продолжительности договора (от 7 до 180 дней). Проценты на сумму займа начисляются автоматически каждый час. Погасить их можно вручную, проведя транзакцию на странице заказа.

Процентная ставка

Общая стоимость кредита под залог криптовалюты включает все сборы и платежи. Этот показатель выражается в виде годовой процентной ставки. Он рассчитывается по формуле, определенной законодательством отдельного государства. Например, в США займы оценивают с учетом срока договора, текущих процентов и комиссии за выдачу. Пример расчета представлен в таблице.

| Срок договора, месяцев | Текущий процент, % | Комиссия за выдачу, % | Сумма кредита, $ | Годовая процентная ставка, % | Общая стоимость кредита за год, $ |

|---|---|---|---|---|---|

| 3 | 9 | 1 | 10 тыс. | 11,97 | 1,189 тыс. |

| 6 | 9 | 1 | 10 тыс. | 10,94 | 1,087 тыс. |

| 12 | 9 | 1 | 10 тыс. | 9,93 | 987,67 |

Годовая ставка нормализует процент по займу в случае его продления до 1 года. В таблице указана общая стоимость ссуды, оформленной на 3 месяца с учетом трехкратного увеличения сроков. Такая сделка обойдется клиенту дороже, чем годовой заем. Причина — каждое новое продление договора включает комиссию за выдачу ссуды.

Пример расчета такой сделки в таблице.

| Срок договора, месяцев | Процентная ставка, % | Сборы за оформление, % | Сумма займа, $ | Годовая процентная ставка, % | Общая стоимость ссуды за год, $ |

|---|---|---|---|---|---|

| 3 | 8 | 2 | 10 тыс. | 16,11 | 1,589 тыс. |

| 6 | 8 | 2 | 10 тыс. | 12,03 | 1,189 тыс. |

| 12 | 8 | 2 | 10 тыс. | 10 | 989,04 |

Повторное кредитование

Некоторые сервисы стремятся получить дополнительную прибыль и используют активы клиентов для выдачи новых займов. Повторное кредитование позволяет компаниям генерировать постоянный доход за счет процентов по сделкам и выдавать криптовалюту по сниженным ставкам. Однако риски заемщиков в этом случае выше:

- Кредитор имеет доступ к залоговым активам и может использовать их.

- Если новые клиенты окажутся неплатежеспособными, то деньги, предоставленные предыдущими заемщиками в обеспечение ссуды, будут утеряны.

Другой тип повторного кредитования — предоставление клиентам собственных залоговых активов. Такая практика распространена на Binance. Биржа позволяет использовать предоставленное обеспечение для , чтобы снизить ставку по займу. При этом сервис не отвечает за убытки, понесенные клиентом из-за проблем безопасности ончейн-контрактов.

Процентная оценка кредитного риска

Размер обеспечения рассчитывают с учетом нескольких факторов:

- Суммы заемного финансирования.

- Срока договора.

- Годовой процентной ставки.

- Дисконта (показывает предположительное снижение курса до того, как цена залога сравняется с суммой кредита и сделка закроется).

Запас прочности ссуды определяет заемщик. Чем больший дисконт укажет пользователь, тем выше будет сумма обеспечения. Соотношение стоимости кредита и залога обозначается как LTV (процентная оценка риска). Этот показатель определяет предельный размер ссуды, которую сервис может выдать пользователю.

LTV 50% означает, что для получения криптовалютного займа в эквиваленте $10 тыс. потребуется залог стоимостью $20 тыс. по текущему курсу. Некоторые компании снижают оценочный коэффициент за счет увеличения минимального обеспечения. Это позволяет им уменьшить риски, связанные с волатильностью цифровых монет. LTV также зависит от выбранного актива.

Капитальная сумма залога

Цифровая валюта — высоковолатильный актив. Чтобы оценить текущее состояние залога, клиенты кредитных платформ используют различные инструменты. Обратной величиной процентной оценки риска является капитальная сумма обеспечения. При LTV 50% она равна 200% от суммы финансирования. Этот показатель помогает понять состояние залоговых активов при падении курсов валют.

Штрафы

В традиционных банковских займах ставку устанавливают на весь период действия договора. Проценты не снижают в случае досрочного выполнения обязательств. Чтобы получить заранее определенную прибыль в полном размере, банки используют систему штрафов.

Кредиты под залог криптовалюты могут быть закрыты досрочно без дополнительных затрат. Например, на Binance трейдер платит проценты за фактические часы, в течение которых использовал заемные монеты. На Nexo процентная ставка при досрочном погашении рассчитывается пропорционально количеству дней. Аналогичные условия на BlockFi, Nebeus, Coinloan и других популярных платформах.

Налоговая ответственность

В России криптовалюты приравнены к имуществу. Прибыль, полученная от сделок с цифровыми активами, подлежит налогообложению. Если владелец виртуальных монет предоставляет их в качестве залога, он не получает доход. В этом случае налогооблагаемая база не формируется. Даже если курс цифровой валюты вырастет в период действия договора, ее использование в качестве обеспечения — это не продажа. Поэтому заемщикам не нужно оплачивать подоходный налог.

Налоговые обязательства возникают в случае ликвидации залога. Крупные компании-кредиторы (Nexo, Binance) позволяют скорректировать соотношение кредита и обеспечения, чтобы избежать закрытия сделки. Но если клиент не смог увеличить залог или погасить ссуду полностью, договор аннулируется. Оператор продает актив от имени клиента, чтобы вернуть одолженную сумму. Такая операция расценивается как доходная сделка и может облагаться налогом в зависимости от суммы транзакции.

Требования по токенам

Многие сервисы используют собственную криптовалюту для внутренних расчетов. Заемщики вправе снизить процент по договору, если будут вносить платежи в нативных токенах. Частным инвесторам платформа может предложить увеличенное вознаграждение. Сделки с нативными токенами выгоднее для всех участников. Однако они сопряжены с 2 рисками:

- Эмитентом нативных валют выступает кредитная платформа. Оператор контролирует предложение токенов и в любой момент может их обесценить.

- Компании используют активы клиентов для повторного кредитования, а в качестве процентов выплачивают менее ликвидные нативные токены.

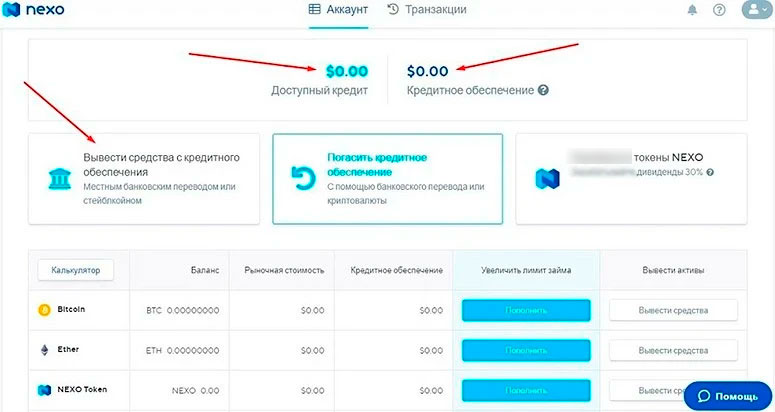

Внутренняя валюта кредитных проектов может приносить дополнительный доход пользователям. Например, токен MKR (Maker) в 2021 году вырос в 3,5 раза (с $678 в январе до $2,24 тыс. в декабре). На пике в мае 2021-го цена актива составляла $6 тыс. Токен COMP (Compound) за тот же период подорожал на 36,9% (с $146,2 до $200,2). Исторический максимум был достигнут в мае 2021-го на уровне $854,4.

Условия погашения кредита

После окончания срока действия договора пользователь может продлить его или закрыть сделку. В первом случае финансирование переносится на новый срок. Погашенный заем автоматически аннулируется. Залог переходит под новую ссуду. В зависимости от текущего курса монеты может потребоваться его увеличение. Условия договора также способны измениться с учетом ситуации на рынке.

Чтобы закрыть сделку, клиент возвращает полную сумму заемного финансирования и проценты. Расчет ведется в валюте кредита. Залоговая сумма автоматически разблокируется смарт-контрактом, актив возвращается на счет владельца. Если курс монет вырос, можно выплатить определенный процент ссуды и взять новую. Еще один вариант — продать часть актива, чтобы закрыть сделку, а остальные деньги вывести на кошелек.

Отношение банков к подобным сделкам

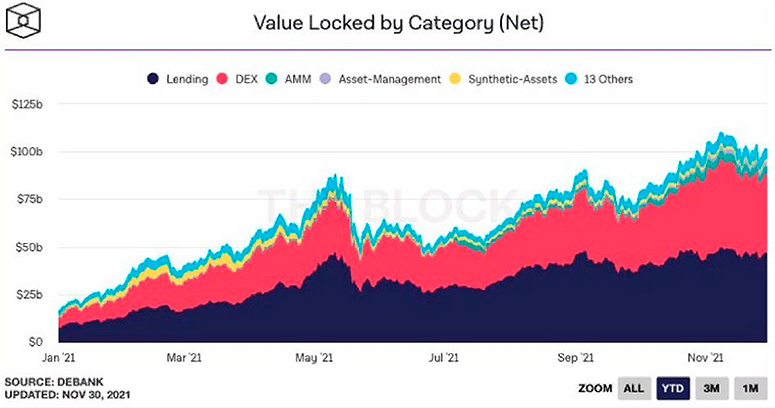

Кредитование под залог цифровой валюты — одна из основных услуг в секторе . В 2021 году рынок децентрализованных финансов вырос почти в 9 раз (с $18,5 млрд до $162 млрд в декабре). Криптозаймы пользуются популярностью. Инвесторы и трейдеры видят в них возможность распоряжаться деньгами, не продавая свои активы. Однако банки пока не доверяют цифровым монетам и не рассматривают их в качестве залога. Причина — сложный правовой статус криптовалют.

В России сделки с цифровыми активами легализованы. Виртуальные монеты приравнены к имуществу. Но отношение Центробанка к ним осталось отрицательным. В 2021 году регулятор проводил активную работу с финансовыми организациями, призывая их блокировать платежи в адрес криптобирж. За это время объем сделок с BTC и другими монетами в России вырос до 5 млрд рублей. По данным ЦБ, реальные цифры могут быть намного больше.

В Федеральной службе по финансовому мониторингу подсчитали: около 17,3 млн россиян имеют цифровые кошельки. Почти 10 млн из них инвестируют в криптовалюту. Многие задумываются не только о заработке на росте курсов, но и о других способах использования монет.

Площадки кредитования

Пока банки не готовы к прямому взаимодействию с цифровыми активами, получить заем под залог криптовалюты можно в коммерческих компаниях. Многие из них предлагают низкие процентные ставки и удобные способы управления активами. В некоторых случаях даже не нужно подтверждать личность.

Binance Loans

Сервис кредитования на бирже появился в 2020 году. Займы на Binance выдаются в USDT и BUSD. В залог принимают BTC и ETH. Монеты можно использовать для торговли на платформе или вывести на кошелек. Финансирование предоставляют на срок от 9 до 180 дней.

Biterest

Российская P2P-площадка выступает гарантом в сделках между заемщиками и кредиторами. Предоставляет готовые инструменты для взаимодействия сторон. Пользователи сами договариваются об условиях кредитования. Ставки составляют 5-50%. Обычно залог оценивают на 30% дешевле текущего курса. Активы хранятся на мультиподписном кошельке.

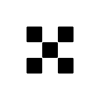

Nexo

Один из крупнейших сервисов открывает кредитную линию сразу после размещения депозита. Деньги можно получить на любой срок. Главное — поддерживать сбалансированное соотношение кредита к обеспечению. Годовая ставка составляет 5,9% с использованием нативных токенов Nexo и 11,9% при оплате процентов в валюте кредита.

Плюсы и минусы кредитов под залог криптовалюты

Займы, обеспеченные цифровыми активами, имеют преимущества перед банковскими ссудами:

- Можно использовать деньги для увеличения капитала, не продавая активы.

- Минимальные требования к заемщикам. Не нужны кредитная история и справки о доходах.

- Низкие процентные ставки.

- Быстрое решение по займу.

Минусы сделок:

- Если курс актива упадет, можно потерять большую часть залога при закрытии ссуды.

- Популярность сектора привлекает мошенников. Нужно тщательно проверять платформу перед внесением депозита.

Резюме

Когда инвестору нужны деньги для заключения новых сделок, продавать растущий актив может быть невыгодно. Гораздо удобнее взять кредит под залог цифровых монет. Если курс актива вырастет, потенциальный доход значительно превысит расходы на оплату процентов. Трейдеры могут заложить криптовалюту, чтобы увеличить ликвидность по сделкам.

Риски таких операций связаны с волатильностью цифровых монет. Кроме того, во многих странах индустрия работает фактически вне правового поля. Однако развитие нового сектора — это логичный шаг для продолжения интеграции криптовалют в повседневную жизнь.

Часто задаваемые вопросы

Кредитование на бирже доступно всем зарегистрированным пользователям. Основное условие — внесение депозита. В залог принимаются BTC и ETH. Размер ссуды и ставка рассчитываются в зависимости от суммы залога и срока кредитования.

Если курс залоговой валюты упадет, обеспечение сравняется с суммой кредита и сделка закроется. Такая ситуация называется margin call (возникновение маржинального требования).

Наиболее выгодная цена на момент 12 января 2026 на бирже OKX.

Залог определяют с учетом суммы и срока кредита, годовой процентной ставки и дисконта (предположительное снижение курса в период действия договора).

Платформа принимает обеспечение в BTC, ETH, XLM, XRP, USDT и других активах.

Кредиты выдают на 7, 14, 30, 90, 180 дней.