Криптовалюта Liquity USD (LUSD)

График курса LUSD на сегодня

Текущий курс

Одна из разновидностей продуктов DeFi — децентрализованные протоколы для кредитования. Благодаря им пользователи могут получить займ под залог криптоактивов. В топ по популярности и лояльности условий выдачи кредита входит Liquity, который имеет 2 нативных токена. Один из них — стейблкоин с привязкой к доллару. В обзоре криптовалюты LUSD проведен анализ не только самого токена, но и всего протокола, рассмотрены все способы пассивного заработка.

- История LUSD

- Особенности криптовалюты

- Что такое LUSD простыми словами

- Характеристики

- Принцип работы

- Скорость транзакций

- Отличительные черты

- Сколько монет находится в обращении

- Технология LUSD

- Эмиссия монеты

- Обеспечение

- Использование

- Способы получения

- Сделка через биржу

- Обменники

- Способы заработка

- Поставщик стабильности

- Стейкинг

- Инвестиции

- Трейдинг

- Где купить Liquity USD

- Обменники

- Биржи

- Что влияет на курс криптовалюты

- Где хранить криптовалюту LUSD

- Лучшие кошельки для LUSD

- Будущее и перспективы Liquity USD

- Аналитика и прогнозы

- Стоит ли покупать LUSD в 2025 году

- Часто задаваемые вопросы

История LUSD

В январе 2020 года был запущен децентрализованный протокол для предоставления беспроцентных займов Liquity. Проект разработан командой из 8 человек из разных государств: Великобритании, США, Испании, Вьетнама. Страной регистрации была выбрана Швейцария. Руководство проекта:

- Исполнительный директор и основатель — Роберт Лауко. Он получил степень доктора философии на юридическом факультете университета Цюриха. Ранее был юристом в швейцарском Федеральном административном суде. Роберт был одним из первых участников фонда Dfinity, который занимался разработкой сети Internet Computer. Он внес свой вклад в создание алгоритма достижения консенсуса и системы стимулов для пользователей.

- Соучредитель — Рик Пардоу. Получил академическое образование по направлению физики и экономики, был самозанятым CEO-консультантом и копирайтером. С 2017 года работал блокчейн-разработчиком в ethdevs. Программирует на языке Solidity. В проекте Liquity занимается тестированием, запуском, проверкой безопасности смарт-контрактов.

Liquity поддержали крупные инвесторы: Pantera Capital, Polychain Capital, Robot Ventures, Tomahawk.VC. Было проведено несколько раундов финансирования. Подробности описаны в таблице ниже.

| Раунд финансирования | Подробности |

|---|---|

| 1 декабря 2019: pre seed (начальный, посевной раунд) | Tomahawk.VC вложилась в проект, но точная сумма не озвучивается. |

| 24 февраля 2020: второй pre seed | Tomahawk.VC снова инвестировала в стартап. Размер вклада не оглашается. |

| 24 сентября 2020: seed-инвесторы | Привлечены 2,4 млн USD от 6 институционных инвесторов, включая 1kx |

| 29 марта 2021: серия A | В раунде финансирования приняли участие 14 инвесторов. Удалось привлечь 5 млн долларов. |

Всего через 10 дней после запуска в протоколе DeFi были заблокированы активы на сумму в $1,06 млрд. 16 апреля 2021 года он занял 26 место в списке лучших проектов децентрализованных финансов, а к январю 2022-го поднялся до 22 позиции.

Особенности криптовалюты

В основе лежит децентрализованный протокол Liquity, через который пользователи могут брать займы под залог в монетах ETH. Проект был запущен в сети Ethereum. Принцип тот же, как и с банками или финансовыми конторами: человек может получить от них кредит, но должен предоставить конкретное денежное или имущественное обеспечение (например, машину или квартиру). Это выступит гарантом возвращения заимствованных средств. Отличие от банков заключается в том, что при использовании DeFi не придется предоставлять персональную информацию, подтверждать личность, а условия займов более лояльные и выгодные. Кредит дается в стейблкоине Liquity USD (LUSD).

Характеристики, которые выделяют протокол среди других и делают его интересным для заемщиков:

- Кредит без процентов. Протокол берет авансом единоразовую комиссию от 0,5% за предоставление займа. Точная ставка рассчитывается автоматически алгоритмом на основе периода погашения и активности пользователя. Процесс децентрализован. Во многих других DeFi на заемщика ложатся иные комиссии, которые нужно выплачивать в период действия кредита. Причем условия могут постоянно и непредсказуемо меняться.

- Коэффициент залога позиции пользователя — 110%. В системе показатель обозначается как Trove. Под термином подразумевается соотношение залога, выраженное в долларах, к долгу в той же валюте. Коэффициент корректируется из-за колебаний курса Ethereum. Минимальный коэффициент 110% означает, что соотношение выданного кредита к стоимости равно 90,09%. Инвестор получает плечо х11 на операции. Это беспрецедентное предложение, не сравнимое с условиями других DeFi. Важно, чтобы коэффициент не падал ниже 110%, иначе Trove будет мгновенно ликвидирован. Это автоматизированный механизм, который поддерживает надежность, безопасность протокола и обеспечивает высокие ставки.

- Децентрализация. У протокола нет собственного интерфейса, который открывал бы доступ пользователям к смарт-контрактам. Их запускают сторонние разработчики, применяя набор инструментов Frontend SDK. За это они получают свою долю дохода, называемую откатом. Разработчики сами устанавливают размер прибыли: от 0 до 100% от заработка пользователей, которые вложились в Stability Pool. При откате в 98% создателю интерфейса уходит 2% наград LQTY.

- Устойчивость к цензуре. У протокола нет администратора или управляющего с дополнительными правами и привилегиями. Нет никого, кто мог бы изменить, навредить или прекратить работу Liquity. Доступ к смарт-контрактам и пулам обеспечивают третьи лица через созданные ими API. Сам протокол запрограммирован на работу без вмешательства человека.

- Эффективная ликвидация. Был внедрен механизм, который гарантирует, что все выпущенные токены будут обеспечены залогом, а протоколы кредитования могут выплачивать награды вкладчикам. Принцип прост: ликвидируются позиции, где коэффициент залога опускается ниже 110%.

- На 100% погашаемая стабильная монета. В основе лежит процесс выкупа, который подразумевает обмен криптовалюты на коины Ethereum, причем 1 LUSD равен 1 USD. Пользователь всегда может провести такую операцию, но он должен сразу выплатить комиссию. Этот механизм сохраняет стабильную привязку курса нативного токена к доллару.

- Автоматизированное управление. Все параметры обновляются благодаря встроенным алгоритмам. Человеческий фактор отсутствует: нет как единой управляющей компании, так и децентрализованной системы голосования холдеров. Код умного контракта нельзя изменить.

- Система стимулов для поставщиков стабильности. Чтобы протокол сохранял платежеспособность, был создан Stability Pool. Он финансируется пользователями, которые вносят в него свои стейблкоины. Пул выполняет роль источника ликвидности для погашения долгов по ликвидированным заявкам (Troves). Так гарантируется 100% обеспечение токенов.

- Система наград для стейкеров. Для сбора доходов, которые получает протокол, был создан еще один дополнительный коин LQTY. В нем выплачиваются вознаграждения.

Что такое LUSD простыми словами

Разработчики выпустили 2 коина с разным функционалом:

- LUSD — это стейблкоин, чей курс привязан к американскому доллару. Он был создан для выдачи займов пользователям децентрализованного протокола Liquity. В любое время его можно выкупить против базового залога (в январе поддерживался только 1 вид — монеты Ethereum). Стоимость сохраняется номинальная. Токен был запущен в сети Ethereum, его стандарт — ERC-20. Адрес смарт-контракта — 0x5f98805A4E8be255a32880FDeC7F6728C6568bA0. Деление возможно до 18 знаков после запятой.

- LQTY — коин, выполняющий вторичные функции. Он высоковолатилен и не имеет привязки к цене фиата. Коин необходим для фиксации дохода, получаемого системой за счет комиссионных сборов. Он также выполняет роль стимула для разработчиков интерфейсов и пользователей, поддерживающих платежеспособность протокола. Его общая эмиссия строго ограничена 100 млн единиц. Это тоже токен стандарта ERC-20. Адрес умного контракта — 0x6dea81c8171d0ba574754ef6f8b412f2ed88c54d. Дробление ведется до 18 знаков после запятой.

Характеристики

Оценить перспективность инвестирования в токен помогает анализ его базовых параметров и статистических данных. Эта информация представлена в таблице ниже.

| Параметр, характеризующий стейблкоин | Статистическая информация, собранная в январе 2022 года |

|---|---|

| Общая капитализация | Более $728 млн |

| Место в рейтинге, присвоенное экспертами Crypto.ru | №128 |

| Позиция в топе от CoinMarketCap | №212 |

| Исторический минимум, который зафиксирован после выхода на CEX | $0,9349 (27 июля 2021 г.) |

| Наибольшее отклонение в положительную сторону по отношению к доллару США | $3,12 (16 ноября 2021 г.) |

Принцип работы

Чтобы использовать протокол, инвестор должен выбрать интерфейс. Их создают сторонние программисты. Какой интерфейс подойдет лучше — решать пользователю. Создатели протокола не дают рекомендаций. Выбор зависит от коэффициента отката, удобства, поддерживаемых функций и инструментов.

В январе 2022 года были доступны 26 вариантов интерфейса. Наиболее популярные рассмотрены в таблице.

| Название интерфейса | Комментарии | % отката: чем выше, тем выгоднее |

|---|---|---|

| Инвестиционный интерфейс для DeFi, который упрощает управление портфелем и ставками. Через него можно получить займ в монетах LUSD. Дополнительные опции: ставки в пулы нативных токенов Liquity и LUSD/ETH на бирже Uniswap. | ||

| Это первый децентрализованный Frontend, который создан для протокола, чьи умные контракты функционируют в Ethereum, но сам он работает в блокчейне Internet Computer. Интерфейс объединяет мощность обеих цепочек и обеспечивает 100% противодействие цензуре, децентрализацию. | ||

| Интерфейс автоматически проводит ребалансировку Stability Pool. За счет этого оптимизируются награды в LQTY и начисляется стабильный пассивный доход от вложений в LUSD. | ||

| Универсальное приложение, которое позволяет управлять различными DeFi. Основной акцент сделан на контроле долговых позиций с расширенным функционалом коррекции кредитного плеча. |

Следующий шаг — подключить криптокошелек. Список вариантов зависит от выбранного интерфейса. Часто доступны MetaMask, WalletConnect, Trust, Ledger. На счету должны быть монеты ETH, так как именно их нужно предоставить в качестве залога для получения кредита в стейблкоинах.

Затем пользователь может получать прибыль от протокола 2 способами:

- Инвестировав полученные стейблкоины в пул стабильности. Так доход будет поступать от ликвидированных заявок. Токены из пула стабильности идут на погашение чьего-то не до конца обеспеченного долга (коэффициент залога упал ниже 110%) и уничтожаются. Обеспечение этой заявки перенаправляется. Если же в Stability Pool будет недостаточно коинов для погашения, то оставшаяся задолженность и обеспечение ликвидированной заявки распределяются между всеми заемщиками. Доля зависит от суммы кредита.

- Купив другой коин системы LQTY и добавив его в стейкинг. Доход будет начисляться постоянно, пока токены заблокированы. Прибыль поступает в виде процентов сборов за погашение и заимствование.

Скорость транзакций

Разработчики не озвучивали планы по запуску собственного блокчейна. Они используют сеть Ethereum, у которой в начале 2022 года еще не были устранены главные недостатки: низкая пропускная способность и высокие, по сравнению с другими цепями, комиссии за операции. Средняя скорость транзакций (TPS) составляла 12,1 TPS. Обычная сеть показывает до 15 TPS. Средний сбор за операцию с ERC-20 токенами составлял от $11 до $22. Сравнение с другими блокчейнами:

- Binance Smart Chain с собственным стейблкоином BUSD: 236 TPS.

- Solana, на которой работает токен USDT: до 50 000 TPS.

- Terra с нативными стейблкоинами UST, SDT, MNT: 1000 TPS. Разработчики говорят о возможном максимуме в 10 000 TPS за счет SDK Cosmos.

Отличительные черты

Особенности, которые отличают криптовалюту LUSD от других:

- Стейблкоин с привязкой к курсу фиата. Благодаря механизмам, обеспечивающим займ, погашение и ликвидацию позиций, поддерживается стабильность его цены. Отклонения минимальны: пример за сутки — от $1,01 до $1,02, за 7 дней — от $0,9854 до $1,07, за 30 дней — от $0,9854 до $1,07, за 3 месяца — $0,9684 до $3,12.

- Это токен ERC-20, поэтому цена и скорость операций зависит от сети Ethereum. Ее обновления могут сказываться на популярности коина, количестве инвесторов.

- Он принимается многими биржами. Не только централизованными CEX, но и без управляющего органа DEX. А также пользователям доступны десятки криптокошельков.

- Количество способов применения коина растет по мере увеличения числа интерфейсов. Разработчики получают финансовые стимулы для запуска последних.

- По степени доминирования на рынке токен значительно уступает основным конкурентам. На USDT в январе 2022 г. приходилось 53,36% от сделок стейблкоинами, на USDC — 29,81%, на BUSD — 9,34%.

Сколько монет находится в обращении

Технология LUSD

Основной продукт — это протокол для кредитования. Именно благодаря ему пользователи смогли получать займы, а также пассивно зарабатывать, выступая поставщиком ликвидности или стейкером. Другой важный проект — нативные токены. Чтобы достичь децентрализации, разработчики отказались от контроля и управления протоколом и даже не стали создавать собственный интерфейс. Последняя обязанность легла на сторонних девелоперов.

Эмиссия монеты

Ограничения на выпуск новых стейблкоинов не предусмотрены. Они выходят по мере запроса пользователей и предоставления обеспечения в ETH. Циркулирующее и общее предложения равны и в конце января 2022 г. составляли 719 446 095 единиц криптовалюты. Со вторым токеном проекта ситуация иная: эмиссия LQTY ограничена 100 млн монет. Это и есть максимальное предложение, которое было сразу сгенерировано. При этом на рынке в начале 2022 г. циркулируют только 15,8 млн коинов (около 16%).

Обеспечение

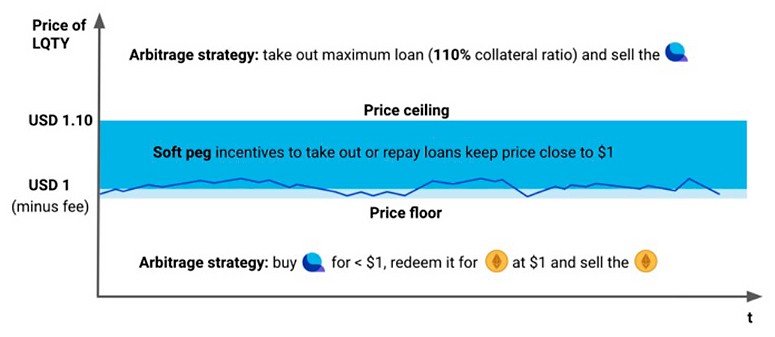

Для поддержания стабильной цены, которая равна курсу доллара США, и гарантии полного подкрепления были внедрены 2 типа механизмов: жесткой и мягкой привязок. К первому виду относятся:

- Минимальный курс равен 1 USD (за вычетом сбора). Механизм погашения стабилизирует цену каждый раз, когда она опускается ниже $1. Это происходит из-за покупки холдерами крипты LUSD, когда 1 токен стоит меньше доллара. Затем они смогут конвертировать его в ETH по фиксированной цене в $1. Разница же составит чистую прибыль. Причем каждый процесс погашения приводит к уменьшению общего предложения стейблкоинов и корректировке базовой ставки.

- Потолочная цена составляет $1,1. Именно такую планку устанавливает механизм, так как наименьший залоговый коэффициент равен 110%. В ситуации, когда курс стейблкоина к USD превышает $1,1, заемщики получают финансовый стимул, чтобы занять максимальную сумму, внеся залог, и затем продать стабильные токены по цене выше $1,1.

Если курс стейблкоина поднимается до $1,11, пользователь блокирует ETH на сумму в $110, берет кредит в $100 LUSD и сразу же продает их по $111. Произойдет ли затем ликвидация кредитов или нет, значения не имеет. Чистая прибыль от $1 все равно будет получена. Создатели протокола объяснили, что такая возможность арбитража должна удержать стейблкоин от скачка курса до $1,1. Даже если это произойдет, то восстановление будет быстрым.

Были внедрены и мягкие механизмы:

- Четность как точка Шеллинга. Термин взят из теории игр, когда реакция одного человека зависит от предполагаемых действий другого. Создатели протокола ожидают, что привязка курса 1 к 1 будет восприниматься как точка Шеллинга. В ней всегда происходит возврат, даже если произошли временные отклонения. Такая вера инвесторов будет самоподкрепляться, ведь в периоды скачков курса привлекательным становится заимствование, а при падении — погашение.

- Комиссия за выдачу новых кредитов. Сборы за выплату займа и выпуск автоматически растут при каждом погашении и постепенно уменьшаются, если последнего не происходит. Кредиты становятся менее выгодными. За счет недостаточного спроса ограничивается создание новых стейблкоинов.

- Отсутствие выгоды от спекуляций. Диапазон отклонения от $1 до $1,1 делает манипуляции нерентабельными, ведь ради прибыли в 1 цент мало кто будет проводить сделку.

- Цена влияет на размер кредитного плеча. Наибольший возможный показатель зависит от минимального коэффициента обеспечения. В системе это х11.

- Резерв ликвидности в Stability Pool. Часть предложения стейблкоинов не циркулирует на рынке, а заблокирована в пуле.

Использование

Главная функция нативного стейблкоина — выдача займов пользователям. Он также выступает инструментом для поддержания платежеспособности системы и ликвидации позиций. Именно этот токен вносится в пул стабильности. Как и другие устойчивые монеты, LUSD можно использовать для:

- Торговли на биржах, покупки высоковолатильных криптовалют.

- Хеджирования рисков при нестабильной ситуации на финансовом рынке.

- Хранения сбережений. Учитывая привязку к USD, который менее подвержен инфляции, чем многие другие фиатные валюты, вложения в него в долгосрочной перспективе менее убыточны, чем в рубль.

Способы получения

Наиболее распространенная причина, по которой инвесторы хотят стать владельцами этой криптовалюты, — возможность взять кредит через протокол Liquity. Для этого достаточно внести залог в ETH. Но есть и другие способы, например, покупка.

Сделка через биржу

Купить криптовалюту Liquity USD можно через централизованную платформу. Это удобно, если цель инвестиции — не пассивный заработок через протокол, а торговля и вложение в другие криптовалюты. Популярные CEX: Coinbase Exchange, Huobi Global, MEXC. Стейблкоин также торгуется на ликвидных DEX, например, Uniswap V3.

Обменники

У бирж есть свои недостатки: у централизованных — необходимость проходить регистрацию, а иногда и верификацию личности, у DEX — сложный для новичка функционал, ограниченный выбор пар. Решением становятся сайты-посредники, которые хоть и берут дополнительную комиссию за сделку, но зато максимально упрощают процесс и сохраняют анонимность. Полный список обменников публикует Bestchange.

Способы заработка

Сам протокол предлагает разные пути получения прибыли инвесторам. Например, стать поставщиком для пула стабильности. Также можно заняться стейкингом, но для этого нужно дополнительно купить коины LQTY. Трейдинг и инвестирование рассматриваются как способ заработка, но не в классическом формате.

Поставщик стабильности

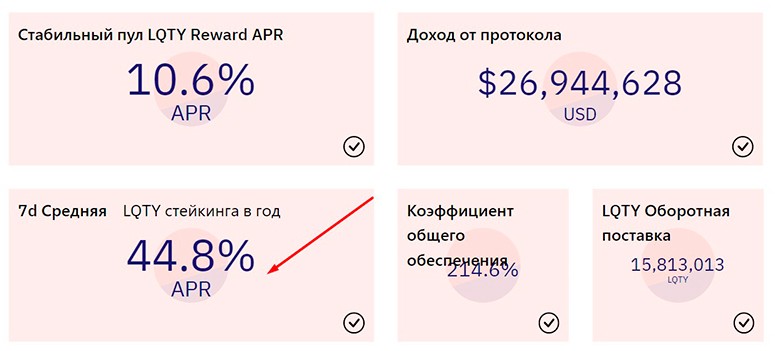

Протокол финансово стимулирует пользователей вкладывать средства в пул стабильности, чтобы делать систему более надежной на фоне падения курса Ethereum. Средний доход в год (APR) равен 10,6%. Виды наград:

- Прибыль от ликвидации кредитов в Ethereum. При таком процессе пул получает разницу между поглощенной задолженностью в LUSD и залогом в Ethereum. Доход каждого инвестора пропорционален его вкладу.

- Награды в LQTY. Поставщикам регулярно начисляются вторые коины системы на основе количества отправленных в пул стейблкоинов и ставок отката интерфейса.

Стейкинг

Чтобы получать такой вид прибыли, нужно заблокировать токены LQTY. Стейкерам выплачивается процент от комиссионных сборов за погашение и заимствование. Минимальный период блокировки отсутствует. Процесс стейкинга не нужен для управления или поддержания работы протокола. В этом заключается отличие Liquity от других DeFi. Средний годовой доход составляет 44,8%.

Инвестиции

Классическое вложение на долгий срок с расчетом, что цена вырастет, не имеет смысла со стейблкоинами. Такой подход позволит сберечь накопления, минимизировав инфляцию. Это более выгодно, чем хранить средства в волатильных монетах или во многих других фиатных валютах.

Трейдинг

Разработчики создали механизмы, которые препятствуют значительному отклонению курса от 1 USD. Спекуляции на скачках цены нерентабельны. Но коин составляет пары с другими криптовалютами. Его можно эффективно использовать для торговли, покупая высоковолатильные коины во время просадки и продавая их по возросшей цене.

Где купить Liquity USD

Криптовалюту можно приобрести как на CEX, DEX, так и получить в кредит, заложив Ethereum. При выборе стоит учесть цель инвестирования. Если остановиться на покупке через биржи или обменники, то важно оценить платформы по следующим критериям:

- Репутация.

- Предлагаемый курс покупки.

- Размер комиссионных сборов.

- Степень анонимности.

- Ликвидность.

- Поддержка фиата и выбор торговых пар.

Обменники

Биржи

Что влияет на курс криптовалюты

Хотя привязка к цене USD довольна прочная, даже сами девелоперы признают диапазон от $1 до $1,1. Отклонения и дальнейшее восстановление курса достигается за счет действий самих холдеров. Они могут получить финансовую выгоду как от роста, так и от падения, используя различные функции протокола (займы, погашение).

Где хранить криптовалюту LUSD

Холдеры могут использовать любые кошельки ERC-20. MetaMask — наиболее популярный вариант. Его поддерживает большинство интерфейсов протокола. Более надежными считаются кошельки без постоянного подключения к интернету, например, аппаратный Ledger. Если коины были куплены на CEX, то их можно просто хранить на счету. Обычно этот способ не рекомендуют, так как он несет риски.

Лучшие кошельки для LUSD

Будущее и перспективы Liquity USD

Создатели протокола и токена не публиковали дорожную карту и не давали комментариев о дальнейших планах. Анализ новостей показывает, что команда движется в следующих направлениях:

- Интеграция нативных токенов в другие DeFi. Это увеличит количество способов получения пассивной прибыли.

- Листинг коинов на централизованных биржах.

- Участие в мероприятиях, посвященных блокчейну и криптовалютам. Проведение интервью, в которых создатели объясняют устройство их протокола, рассказывают об истории запуска. Это приводит к популяризации стейблкоина и проекта в целом.

Аналитика и прогнозы

По мнению многих вкладчиков, стейблкоины — это вид криптовалюты, который наиболее легко принимается как государствами, так и отдельными организациями, инвесторами. У таких монет есть все основания начать массово использоваться как платежное средство, а не только как инструмент для хеджирования рисков. Обзор криптомонеты Liquity USD показывает, что хоть в начале 2022 г. процент доминации на рынке небольшой, но у него есть все предпосылки для роста. С помощью коина можно получать пассивную прибыль. Количество интерфейсов для протокола растет.

Стоит ли покупать LUSD в 2025 году

Стейблкоин — вложение для тех, кто хочет хеджировать риски или ищет источник пассивного заработка. Он уступает по популярности другим стабильным монетам, но это не говорит о его небезопасности или ненадежности. Коин показывает прочную привязку к курсу USD, поэтому его можно назвать защищенным вложением.

Часто задаваемые вопросы

У разработчиков есть экономический стимул запускать интерфейсы для протокола. Они устанавливают коэффициент отката, то есть получаемый ими процент от заработка пользователя. Если показатель равен 90%, то 10% прибыли, выраженной в токенах LQTY, пойдут интерфейсу.

С момента запуска протокол принимал только одну монету — ETH. Создатели не планировали разрешать внесение других коинов или фиатов.

Наиболее выгодная цена на момент 4 июля 2025 на бирже Bitget.

Нет. Для пассивного заработка можно отправить коины в пул стабильности. Опция стейкинга доступна для другого токена системы — LQTY.

Создатели протокола не озвучивали такие планы. Можно ожидать, что и в дальнейшем будет использоваться сеть Ethereum.

Если происходит выкуп, то чистого убытка не будет. Сгорит лишь часть ETH, а заимствованные стейблкоины останутся.

Стоит ли покупать криптовалюту Liquity USD в 2025 году

- Коин с довольно стабильной привязкой к USD

- Предусмотрены способы пассивного заработка

- Можно хранить на десятках кошельков, так как это коин стандарта ERC-20

- Нативный токен протокола, который предлагает одни из самых выгодных условий по займам

- Малый процент доминирования на рынке. Коин менее популярен, чем USDT, USDC, DAI, BUSD

- Медленная скорость операций и высокие комиссии, так как используется сеть Ethereum

Здравствуйте. Не столкнусь ли я с препятствиями, если посчитаю нужным снять депозит?

Будьте внимательны, здесь разрешается выкупать чужие сокровищницы. Чистого убытка от этого не случится, но часть эфиров будет утеряна. Так вот лучшим способом не попасть под погашения на мой взгляд является поддержание коэффициента обеспечения на высоком уровне. Другими словами стремиться быть лучше других. Этот вывод подтверждается тем, что сокровищницы с самыми низкими кэфами отдают на выкуп в первую очередь.

О данном стейблкоине можно с уверенностью сказать, что он является хорошим средством для получения ссуды под заставу эфира. При этом минимальный коэффициент залога составляет 110%. Хочу отметить преимущество этого способа — кредиты обеспечиваются стабильнвм пулом, который состоит из других заемщиков. они являются гарантами кредита. обратите внимание, что этот протокол не требует управления.