Как майнить криптовалюту в России законно: регистрация бизнеса, уплата налогов, меры ответственности

Влияние цифровых денег на экономику становится все более существенным. В связи с этим между государствами развернулась борьба за первое место в мировом майнинге. Пока в этой гонке лидируют США. Россия — вторая, но уже обошла конкурента в вопросе законодательного регулирования.

Закон, разрешающий легально добывать криптовалюты, вступил в силу 1 ноября 2024 года. К этому моменту были подготовлены поправки в действующие нормативные акты, которые дополнили новые правила. Законодатель разрешил заниматься добычей физическим и юридическим лицам, разграничив порядок работы, предоставления отчетности и уплаты налогов.

Регулирование майнинга в России в 2026 году

В последние несколько лет добыча криптовалют в стране активно развивалась, но фактически не контролировалась государством. Майнинг приравнивался к предпринимательской деятельности и облагался налогом по общей или упрощенной системе, однако жестких требований к регистрации бизнеса не существовало. Для добычи монет достаточно было настроить оборудование и подключиться к крупному пулу — например, EMCD. Такие платформы самостоятельно распределяют хешрейт участников и полученные награды.

В августе 2024 года президент РФ подписал закон о регулировании криптодобычи. Еще 2 месяца потребовалось, чтобы привести новые правила в соответствие с действующими нормативами. Были внесены изменения в ряд законов:

- «Об электроэнергетике». Правительство получило возможность запрещать майнинг в конкретных регионах. Ограничения уже действуют в ряде Кавказских республик, а также на некоторых территориях Иркутской области, Забайкалья и Бурятии с зафиксированным дефицитом электроэнергии.

- «О цифровых финансовых активах и цифровых валютах». Реестровый учет майнеров и операторов добывающей инфраструктуры поручен ФНС. Также расширен список учреждений, которым ведомство может по запросу предоставлять адреса кошельков. Наряду с Росфинмониторингом, ФСБ и Росимуществом такую прерогативу получили правоохранительные органы.

В январе 2025 года вступили в силу новые правила налогообложения данной сферы. Операции с цифровой валютой, включая добычу, освобождаются от НДС. Для частных майнеров вводится НДФЛ, компании платят налог на прибыль. При этом законодатель разграничивает доход, полученный от добычи и продажи криптовалют. База для исчисления налога в этих случаях рассчитывается по-разному.

Регистрация бизнеса по добыче криптовалют

Если установить пару асиков в гараже или на веранде частного дома, оформлять предпринимательство не придется. Условие: расход электричества на добычу монет не должен превышать 6000 кВт/ч в месяц. Если майнер тратит больше энергии, ему придется зарегистрировать ИП и получить верификацию в специальном реестре ФНС.

Отдельно нужно регистрировать деятельность в качестве оператора инфраструктуры для добычи криптовалют. Реестровый учет таких компаний и предпринимателей также ведется ФНС.

Закон также вводит ряд ограничений для участия в майнинге. В верификации откажут:

- Предпринимателям с непогашенной судимостью по экономическим и государственным статьям, а также за тяжкие умышленные деяния.

- Лицам, подозреваемым в связи с экстремистскими организациями и терроризмом.

- Предпринимателям, счета и имущество которых заморожены по решению Росфиннадзора или правоохранительных органов.

- Компаниям, к руководителям которых можно применить вышеуказанные пункты.

- Юридическим лицам, действующим в сфере производства, передачи, купли-продажи электричества или оперативно-диспетчерского управления в энергетике.

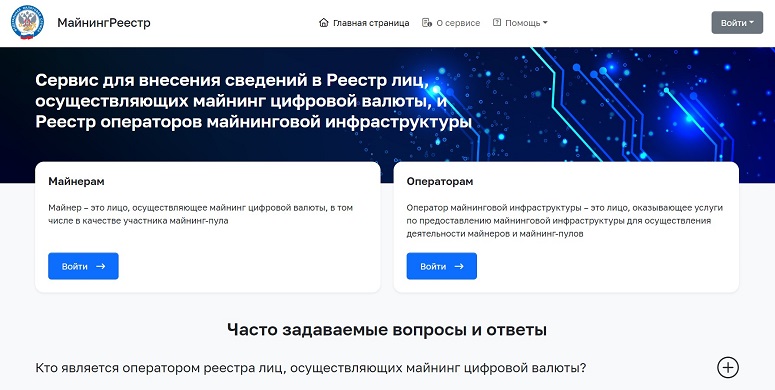

Для майнеров

Чтобы компанию или ИП внесли в государственный реестр, нужно заполнить заявление на сайте налоговой службы. Потребуется указать:

- Серию и номер документа о государственной регистрации ИП или юрлица.

- ИНН.

- Полное и сокращенное названия организации.

- Сведения о бенефициаре.

- Максимальную мощность и местонахождение майнинг-устройств.

- Точки поставки электричества и название организации, к сетям которой подключена техника.

Заявление формируется автоматически. К нему нужно прикрепить скан-копии подтверждающих документов. Информация заверяется усиленной квалифицированной электронной подписью и отправляется на рассмотрение.

Если заявитель проходит по основным требованиям, его внесут в майнинг-реестр. Уведомление с решением будет направлено на указанный адрес. Отказать могут, если не соблюдены условия для верификации или допущены ошибки при оформлении. Нужно устранить недочеты, тогда заявление примут повторно.

Майнера могут исключить из госреестра в следующих случаях:

- Если предоставлены недостоверные сведения о компании или ИП.

- В случае нарушения запрета на криптодобычу в конкретном регионе.

- При систематическом непредоставлении информации по требованию ФНС.

- Если ИП прекратил деятельность, юрлицо ликвидировано или начата процедура банкротства.

Для операторов майнинга

К этой категории относятся ИП и юридические лица, которые предоставляют инфраструктуру для добычи цифровых валют — центры обработки данных, хостинговые площадки. На них также распространяется требование о включении в специальный реестр ФНС.

Заявление оформляется на сайте налоговой службы в разделе «Операторам». Необходимо указать следующие данные:

- Сведения о регистрации компании или ИП.

- Информацию о фактическом местонахождении объектов майнинг-инфраструктуры.

- Данные о пользователях услуг и максимальной мощности электричества, выделенной каждому.

- Точки подключения энергии и название организации-поставщика.

- Максимальную мощность добывающей техники.

- Количество собственных объектов по производству энергии (при наличии).

К заявлению нужно приложить скан-копии соответствующих документов. Указанные сведения удостоверяются электронной подписью компании/ИП. Ведомство рассматривает заявления в общем порядке и уведомляет о принятом решении.

Основаниями для исключения из реестра служат:

- Заявление оператора.

- Прекращение деятельности предпринимателя, ликвидация или банкротство компании.

- Невыполнение требований в рамках борьбы с отмыванием денег и финансированием терроризма. Операторы добывающей инфраструктуры обязаны проводить процедуры KYC и AML при взаимодействии с клиентами.

- Работа в регионах с ограниченным режимом добычи криптовалют.

Как платить налоги с майнинга

Участники криптодобычи и операторы инфраструктуры должны предоставлять отчеты о полученной прибыли в ФНС. При этом база для исчисления налога по доходам от майнинга и продажи цифровых валют рассчитывается отдельно.

В первом случае обязанность по уплате сбора возникает в момент добычи актива. Размер дохода определяется на основании текущего рыночного курса (в расчет берутся данные крупнейших криптобирж). Во втором случае — сразу после реализации. В такой ситуации учитывается цена продажи.

Таким образом, майнеры включают в налогооблагаемую базу прибыль от добычи криптомонет, а затем корректируют ее после продажи активов. Затем либо доплачивается исчисленная разница, либо переносится убыток на следующий период.

Майнинг-пул emcd. сообщил о росте количества пользователей до 200 000. Только за последние...

Децентрализованные сети работают автономно. Их функционирование обеспечивают узлы (ноды). Это...

С момента запуска Bitcoin вырос более чем в 2,2 млн раз. Владение BTC давно стало синонимом...

Физическим лицам

Криптовалюта, полученная при майнинге, считается доходом в натуральной форме. Ее стоимость устанавливается в соответствии с рыночным курсом на момент добычи. Такой доход облагается НДФЛ. В таблице можно сравнить порядки, сроки расчета и уплаты сборов для резидентов РФ и иностранных граждан. Отличительным признаком служит пребывание на территории РФ более 183 дней.

| Параметры расчета | Резиденты РФ | Иностранные граждане |

|---|---|---|

Кроме того, доход в денежном выражении образуется при реализации добытых криптомонет. Его можно снизить на сумму учтенной прибыли, с которой был уплачен НДФЛ. Для резидентов ставка налога составляет 13-15% с учетом величины дохода (меньше или больше 2,4 млн рублей). Иностранцы не имеют права на вычет, поэтому платят 30% со всей заработанной суммы.

Индивидуальным предпринимателям

ИП, занятые в майнинге цифровых валют, не могут применять упрощенную систему налогообложения. Для них вводятся общие правила расчета и уплаты сборов. Подробности можно посмотреть в таблице.

| Параметры | Применяется для ИП на ОСНО |

|---|---|

Предприниматели могут продавать намайненную или приобретенную криптовалюту. В этом случае доход определяется по цене продажи. Она не должна быть ниже более чем на 20% от рыночного курса.

Ставка налога устанавливается на уровне 13-22% для ИП, применяющих ОСНО. Предприниматели на УСН платят 6% от общего дохода или 15% от суммы прибыли, уменьшенной на объем расходов.

Компаниям

Для юридических лиц установлена обязанность по уплате налога на прибыль от добычи цифровых валют. Как и в случае с ИП, компании, занимающиеся майнингом, не вправе применять УСН. Общие правила по расчету, уплате налога и предоставления отчетности — в таблице.

| Параметры расчета | Компании на ОСНО |

|---|---|

Компании-майнеры освобождаются от уплаты НДС. Однако за ними сохраняется обязанность предоставлять соответствующую декларацию. При реализации криптоактивов порядок расчета и внесения платежей зависит от системы налогообложения, которую применяет компания.

Для организаций на ОСНО исчисляемая база определяется как сумма продажи, уменьшенная на стоимость покупки и сопутствующие расходы. Применение УСН позволяет выбрать в качестве объекта налогообложения доходы или разницу между прибылью и расходной частью. В первом случае применяется ставка 6%, во втором — 15%.

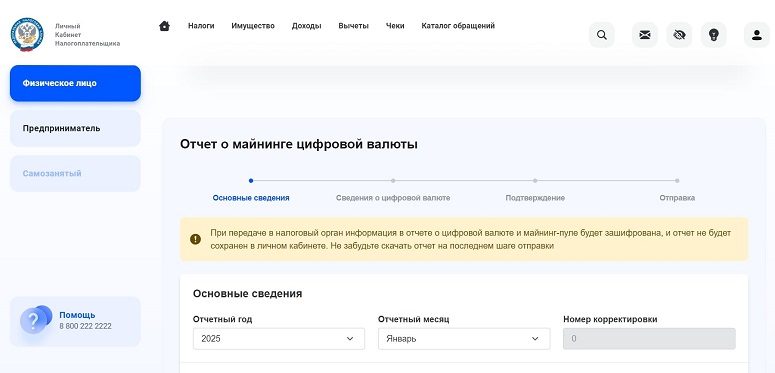

Онлайн-отчетность для майнеров

В феврале 2025 года на сайте ФНС появилась возможность декларировать результаты добычи криптовалют. Сформировать отчет получится по инструкции:

- Авторизоваться в личном кабинете налогоплательщика.

- Перейти в раздел «Майнинг». Для ИП сначала нужно выбрать вкладку «Жизненные ситуации». После этого можно перейти на страницу «Майнинг цифровой валюты».

- Заполнить форму отчета. Нужно указать период, за который представляется декларация, и сведения о криптоактиве.

- Подтвердить данные электронной подписью и отправить отчет.

Ответственность за нарушение налогового законодательства

С 2024 года добыча цифровых валют в РФ регулируется законодательством. В 2025-м вступили в силу правила налогообложения майнинга. За нарушение установлена административная и даже уголовная ответственность. Меры применения различаются в зависимости от статуса майнера.

На операторов добывающей инфраструктуры законодатель возложил обязанность по налоговому контролю за майнерами. Ненадлежащее исполнение влечет за собой административную ответственность в виде штрафа в размере 40 тыс. рублей.