Рынок DeFi

Направление децентрализованных финансов активно развивается с 2020 года. Тогда всего за 6 месяцев объем заблокированных в DeFi-приложениях средств вырос более чем в 10 раз. Пользователей привлекают возможность сохранять анонимность, а также множество способов заработка. В статье расскажем, что такое рынок DeFi, из чего он состоит и как в него инвестировать. Читатели узнают о самых популярных направлениях — криптозаймах, лендинге и доходном фермерстве.

- Что такое рынок DeFi

- История и развитие

- Состав

- Статистика и объем рынка

- Популярные проекты

- Объяснение DeFi-протоколов

- Доходность

- Стратегии и советы по инвестированию в рынок

- Как начать инвестировать

- Риски

- Другие способы заработка

- Комиссии от сделок

- Займы

- Доходное фермерство

- Плюсы и минусы рынка децентрализованных финансов

- Часто задаваемые вопросы

Что такое рынок DeFi

Главная задача этого направления — создать альтернативу традиционным банковским продуктам. С помощью протоколов на блокчейне большое количество людей могут получить доступ к кредитованию под залог цифровых валют, а также к сервисам для заработка и другим инновационным проектам (ставкам на события, криптострахованию, токенизированным активам). При этом пользователи сохраняют анонимность и контроль над своими средствами.

История и развитие

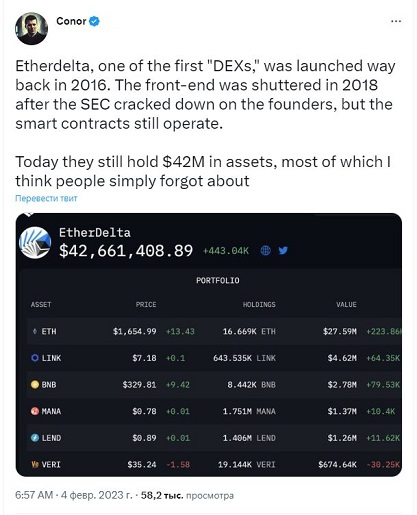

Началом движения DeFi принято считать 2015 год, когда был запущен блокчейн Ethereum и появилась технология смарт-контрактов. Разработчики могут запрограммировать в коде любые действия. Концепции многих проектов (например, MakerDAO) появились еще до запуска Эфириум. Однако реализовать их смогли только в 2017 году. Тогда также была создана первая DEX — EtherDelta.

Толчок развитию отрасли дали ICO, которые были популярны в 2017 году. С их помощью компании и частные лица могут участвовать в запуске проектов. В этом смысле ICO достигают главной цели DeFi — открывают доступ к финансовым услугам для всех. В то же время появились лендинговая платформа Aave и сеть 0x.

Разработчики стали развивать направление и перешли от модели «пользователь — пользователь» к «клиент — смарт-контракт». В 2018 году была запущена DEX Uniswap. Она использует инновационную модель обмена активами AMM (автоматизированный маркет-мейкер).

Бурный рост рынка DeFi начался в 2020 году. Этому способствовали несколько факторов:

- Запуск платформы Compound и появление направления доходного фермерства. Пользователи начали брать и давать взаймы разные токены, пытаясь добиться лучших результатов.

- Появление Yearn — сервиса для перевода токенов между сетями. Это позволило добиться единой ликвидности в протоколах. Пользователи смогли выбирать наиболее выгодные предложения независимо от цепочки.

- Запуск SushiSwap. DEX предложила пользователям привлекательные условия для размещения активов в пулах, чем стимулировала переводы криптовалюты из других протоколов. Уже через неделю после запуска объем заблокированных средств превысил $1 млрд.

- Появление NFT. Быстрый рост цен на цифровые объекты стимулировал пользователей инвестировать в эту сферу.

На заре развития децентрализованных финансов больше 90% проектов запускали на блокчейне Эфириум. После резкого повышения спроса в 2021 году комиссии в сети выросли до $50-100. Пользователям с депозитами менее $1 тыс. не были доступны приложения. Поэтому разработчики стали искать другие решения.

Состав

DeFi делают торговлю простой и удобной. Из-за отсутствия посредников снижаются риски. Работа с такими проектами может быть полностью анонимной. Сектор включает множество направлений. Наиболее популярны:

- Лендинговые платформы. Пользователи могут брать взаймы одни активы под залог других. Обычно берут кредиты в стейблкоинах с обеспечением топовыми монетами (Bitcoin, Ethereum). Однако возможны другие комбинации.

- DEX (децентрализованные биржи). Клиентам предлагают обменивать активы без потери контроля над ними. Большинство площадок имеют ограниченный функционал по сравнению с CEX (нет фьючерсов, опционов, маржинальной торговли). За каждую операцию нужно платить сетевую комиссию. Многие DEX работают по модели AMM. Пользователи могут стать поставщиками ликвидности за хорошее вознаграждение. Для топовых монет оно обычно не превышает 10%, но для новых токенов иногда достигает 1000% годовых.

- Синтетические активы. Производные токены на блокчейне открывают доступ к реальным рынкам (сырью, акциям).

- Токенизация. Можно переводить реальные активы (недвижимость, оборудование, предметы искусства) на блокчейн. Их используют в качестве залога и для инвестиций.

Статистика и объем рынка

По данным аналитического сервиса DefiLlama, в июне 2023 года зарегистрировано 2594 децентрализованных приложения. Общий объем заблокированных средств в них составляет $42,92 млрд. На волне хайпа в 2020 году этот показатель вырос более чем в 10 раз всего за 6 месяцев (с $9,5 млрд до $115,5 млрд). Максимальный TVL зафиксирован в ноябре 2021-го — $175,95 млрд.

Популярные проекты

DeFi-приложения позволяют получать прибыль — небольшую при консервативной стратегии и высокую при агрессивной. Однако в этой сфере много мошеннических проектов. Поэтому стоит самостоятельно анализировать их или искать на сайтах-агрегаторах (Crypto.ru). Обычно учитывают количество пользователей, TVL, срок работы, безопасность смарт-контракта и открытость исходного кода. В таблице собраны самые популярные проекты в июне 2023 года.

| Приложение | TVL ($) | Комментарий |

|---|---|---|

| Чтобы стать валидатором Ethereum, нужно блокировать 32 монеты. Этот проект позволяет сделать вложение с любой суммой. | ||

| Пользователи кредитной платформы могут блокировать биткоин или Эфириум в качестве обеспечения и получить стейблкоин DAO. | ||

| Клиенты сервиса блокируют активы за вознаграждение, берут под залог другие монеты (стабильные или альткоины). | ||

| DEX ориентирована на обмен стейблкоинами с низкой комиссией. | ||

| Децентрализованный протокол впервые начал использовать популярную в 2023 году модель AMM. |

Объяснение DeFi-протоколов

Отличительная черта всех продуктов — отсутствие центрального органа управления. Правила работы протоколов записывают в смарт-контракты, для изменения проводят голосование среди держателей нативных монет. Алгоритмы проверяются на отсутствие критических ошибок независимыми аудиторами. Многие проекты имеют открытый исходный код, доступный для анализа всем желающим. Согласно совместному исследованию Digital Asset, Wharton Blockchain и Всемирного экономического форума, можно выделить такие составляющие DeFi-протоколов:

- Блокчейн. Первоначально приложения запускали на Ethereum, но позже появились совместимые сети с меньшими комиссиями, более простым и удобным интерфейсом.

- Токены. Зачастую DeFi-проекты запускают нативную криптовалюту для передачи ценности. Также на платформе всегда присутствуют топовые активы блокчейна, Ethereum и Bitcoin (в обернутой форме).

- Смарт-контракты. Алгоритмы контролируют все события в соответствии с протоколами.

- Кошелек. Для работы с приложением пользователь подключает к нему хранилище. Приватные коды есть только у клиента, поэтому он полностью контролирует свои активы.

Доходность

Приложения любого типа заинтересованы в привлечении ликвидности от одних клиентов для использования ее другими. Протокол зарабатывает на комиссиях, поэтому чем больше сделок, тем выше прибыль разработчиков. Часть этого дохода они готовы отдавать пользователям в качестве вознаграждения.

В мае 2023 года продажи Ordinals в сети Bitcoin превысили суммарный объем NFT-торгов в других...

ASIC заточены под добычу криптовалют. Обычно у пользователей не возникает трудностей с...

По данным Unit.AI, более 40% розничных трейдеров применяют инструменты автоматизации, чтобы...

Годовая прибыль клиента зависит от типа актива. На топовые монеты и стейблкоины обычно предлагают невысокие проценты (до 15%). Однако в моменты пикового спроса ставки могут вырасти.

Доходность новых монет с небольшой капитализацией зависит от программы эмиссии. В первые дни после запуска она иногда составляет 700-1500%. Однако потом ставка снижается, поскольку такую доходность не может долго поддерживать ни один проект. Нормальными считаются показатели 25-45% годовых.

Стратегии и советы по инвестированию в рынок

Протоколы ведут активную работу по привлечению ликвидности. Поэтому они предлагают заманчивые условия для участников, особенно в начале деятельности. Активная стратегия инвестирования в рынок DeFi заключается в поиске наиболее выгодных проектов и быстрого перемещения капитала. Задача — узнать о новом протоколе как можно раньше, вложиться и выйти до момента, когда доходность начнет падать.

Консервативные инвесторы не гонятся за большими процентами и предпочитают стабильную прибыль в районе 12-15% годовых. Они вкладывают топовые активы на проверенных платформах с большим числом пользователей и высоким TVL. При сочетании двух подходов можно зарабатывать 30-50% годовых на весь капитал.

Как начать инвестировать

С доходностью DeFi-проектов не могут конкурировать другие финансовые инструменты. Поэтому рынок привлекает новичков и профессионалов из разных сфер. Для начала работы нужно:

- Провести анализ и выбрать проект. Можно оценить метрики самостоятельно или использовать мониторинги.

- Создать криптокошелек. Как правило, достаточно MetaMask, он поддерживает все совместимые с Ethereum сети. Однако разработчики также создают проекты в других блокчейнах (Cosmos, Stellar). Для работы в них потребуется специальное ПО.

- Перевести активы в интерфейс с CEX или другого хранилища. В большинстве случаев достаточно пополнить баланс ETH.

- Синхронизировать интерфейс и обменять активы.

- Разместить средства в протоколе. Нужно отслеживать рыночную обстановку и проводить балансировку активов раз в несколько дней или недель.

Риски

Многие приложения работают на блокчейне Ethereum. Однако его основатель Виталий Бутерин призывает относиться к рынку DeFi с осторожностью. Он сравнивает доходное фермерство с бесконтрольной эмиссией национальных валют государствами, что приводит к их обесцениванию. Многие токены после кратковременного взлета падают практически до нуля. Инвестировать в эту отрасль нужно максимально осторожно.

Такого же мнения придерживаются пользователи Twitter — они называют майнинг ликвидности «гигантской схемой Понци». Кроме рыночных рисков есть также другие:

- Уязвимость смарт-контрактов. Разработчики могут не обнаружить баги или лазейки, с помощью которых хакеры взломают систему. Средства кибербезопасности обычно находятся на шаг позади и решают уже возникшие проблемы.

- Неудачные обновления протокола. Проекты DeFi управляются сообществом. Однако мнение большинства не всегда может быть верным. В некоторых случаях изменения ведут к финансовым потерям.

- Утрата приватных ключей. Пользователи несут ответственность за сохранность закрытых паролей для доступа к кошелькам. Часто мошенники получают сведения от самих инвесторов.

Другие способы заработка

Децентрализованные приложения привлекают высокой доходностью. Это направление предлагает инновационные способы создания прибыли:

- Доходное фермерство.

- Комиссии от сделок.

- Криптозаймы.

Комиссии от сделок

Децентрализованные биржи работают по модели AMM (автоматизированный маркет-мейкер). Для обмена токенов клиенты используют не книгу заказов, как на CEX, а пулы ликвидности. Сделки проводят смарт-контракты без участия человека.

Каждый клиент может добавить ликвидность в пул (стать маркет-мейкером). В награду он получает комиссии, которые пользователи платят за обмен.

Займы

Децентрализованные протоколы предлагают взять под залог одних монет другие. Обычно сумма займа составляет не более 66% обеспечения для криптовалют и до 80% для стейблкоинов. За операцию необходимо заплатить незначительный процент. Обычно его взимают раз в час или в сутки. Цели кредита бывают такими:

- Потребность в ликвидности для финансирования на других рынках. Если сумма необходима на короткий срок, дешевле взять кредит, чем продавать обеспечение.

- Прогноз на падение цены залогового актива. Весной 2022 года стейблкоин Terra отвязался от доллара и упал до $0,3-0,1. Клиенты, которые блокировали Bitcoin и брали займы в UST, могли вернуть залог по цене на 70% (и более) ниже исходной и хорошо заработать. Такие крупные обвалы на рынке DeFi случаются нечасто. Обычно по этой стратегии удается заработать до 30%.

Доходное фермерство

Распространен в секторе децентрализованных финансов такой способ заработка — инвесторы временно предоставляют протоколу ликвидность в обмен на нативные токены. Для стимулирования вложений протоколы предлагают высокую доходность: десятки, а иногда сотни процентов годовых.

Плюсы и минусы рынка децентрализованных финансов

Инвесторов привлекают прозрачность и доступность протоколов. Большинство проектов имеют открытый исходный код и управляются по модели DAO. В таблице можно сравнить плюсы и минусы децентрализованных приложений.

| Преимущества | Недостатки |

|---|---|

Часто задаваемые вопросы

В основе проектов лежит технология блокчейн. Мошеннические действия невозможны благодаря прозрачности операций. Управление передано DAO, поэтому один человек не в состоянии повлиять на работу протокола.

Можно довериться оценкам мониторингов или провести свое исследование. Нужно проанализировать безопасность протокола, изучить качество сайта, техническую документацию, финансирование, инвесторов и партнеров.

В 2023 году популярны DefiLlama, DeFi Prime.

На CEX пользователи не вносят сборы майнерам, потому что их нет — транзакции проходят внутри бирж. В блокчейн записывают только операции по пополнению и выводу средств. В DeFi нет внутренних балансов, поэтому каждую транзакцию необходимо включать в цепочку.

На децентрализованных биржах нет маржинального кредитования. Однако можно создать плечо (до 5) искусственно. Например, при прогнозе на рост биткоина открывают займ на актив с помощью лендинговых сервисов. Полученные монеты используют как залог для следующего кредита — и так по кругу, пока будет хватать обеспечения.