Список DeFi-токенов

В последние годы автоматизированные блокчейн-сервисы привлекли внимание пользователей и инвестиции компаний. Децентрализованные протоколы финансирования и кредитования перестали быть чем-то сложным и далеким. Общая капитализация DeFi-активов достигла $50 млрд. Из этих средств $30 млрд создается усилиями десятков главных проектов. В этом материале читатели найдут список DeFi-токенов, которые стали популярными в индустрии. Также собрана информация о том, что такое децентрализованные финансы и какие опции предоставляет эта часть криптоэкономики.

- Что такое DeFi

- Принцип работы

- Как использовать

- Список DeFi-токенов по рыночной капитализации

- Uniswap

- Wrapped Bitcoin

- Maker DAO

- Avalanche

- Chainlink

- Internet Computer

- Lido Finance

- BitDAO

- Aave

- Входит ли биткоин в DeFi

- Различия между монетами и токенами DeFi

- Где используются токены

- Децентрализованные биржи

- Деривативы

- Кредитование

- Управление активами

- Способы заработка на децентрализованных активах

- Как и где купить токены

- Часто задаваемые вопросы

Что такое DeFi

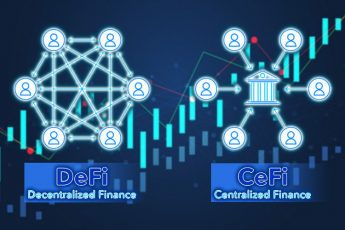

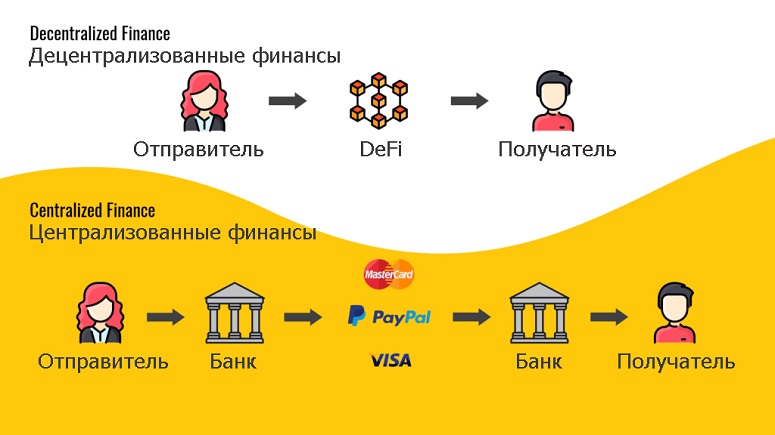

Децентрализованные финансы (decentralized finance) — это экосистема блокчейн-инструментов для получения дохода. Чаще используется сокращение DeFi. Однако определение довольно широко. К сектору децентрализованных финансов относятся сервисы, которые обеспечивают операции с помощью алгоритмов смарт-контракта. DeFi-токены — это нативные криптовалюты таких протоколов.

Для ясности: Bitcoin, Ethereum и другие цифровые валюты блокчейнов считаются децентрализованными деньгами. Однако DeFi-токены — это активы с прямым участием в работе финансового протокола.

Однако DeFi дает большое преимущество над традиционной экономикой — доступность. Получить заемные средства, инвестировать и зарабатывать на криптоактивах может любой. При этом не нужно раскрывать персональную информацию вроде документов, кредитной истории или резидентства какой-либо страны.

Принцип работы

Для примера, биржа Binance помогает торговать криптовалютами и получать заработок. Однако для этого нужно зарегистрировать аккаунт на сервисе, пройти верификацию и внести активы на баланс. Иными словами, придется доверить личный депозит бирже. В случае обнаружения подозрительной активности аккаунт может быть заморожен. Сервис открыто заявляет о такой вероятности. Это централизация, и она формируется, если надзорный орган/сервис может оказать давление или ограничить доступ. DeFi-инструменты не влияют на обменные операции и не контролируют денежные средства. Пользователи подключают кошельки с активами и выполняют операции напрямую из хранилища.

Принцип работы DeFi основан на использовании блокчейна и смарт-контрактов. Последние организуют финансовые операции в виде программы (технического алгоритма). Чтобы в ней сработало действие, требуется выполнить определенные условия. Например, пользователь должен отправить в смарт-контракт депозит в криптовалютах.

Протокол автоматически проверяет правильность, и если подлинность подтвердилась, транзакция о переводе записывается в цепочку. Затем запускается следующее условие — к примеру, разморозить активы через определенный промежуток времени и начислить проценты за блокировку в качестве награды.

С помощью смарт-контрактов разработчики адаптируют уже существующие традиционные финансовые услуги. Среди таких:

- Кредитование.

- Займы.

- Торговля криптовалютами и их обмен.

- Страхование.

- Инвестиции и краудфандинг.

- Деривативы.

Также на основе смарт-контрактов были выполнены уникальные инструменты, характерные для цифровой экономики. В список входят:

- Стейблкоины.

- Операции с ликвидностью — майнинг, фарминг, стейкинг.

- Выпуск синтетических активов.

Все операции выполняются автоматически и без участия посредников. Смарт-контракты хранятся в публичных репозиториях, а выполнение условий и каждая промежуточная транзакция происходят в криптоцепочке. Это обеспечивает прозрачность и безопасность сделок, а также децентрализацию сети или, другими словами, отсутствие внешнего контроля.

Как использовать

Для доступа к блокчейн-пространству нужен только выход в интернет. Стоит изучать проекты с новыми DeFi-токенами в 2026 году, а также оценивать актуальность уже существующих решений. Чтобы использовать протоколы децентрализованных финансов, нужно совершить несколько шагов:

- Создать криптовалютный кошелек. Лучше задействовать некастодиальные виды хранилищ. Форма кошелька не имеет значения. Это может быть аппаратное решение, приложение для мобильного устройства или онлайн-сервис. Выбор зависит от предпочтений пользователя.

- Отправить в кошелек криптовалюты. Цифровые активы можно перевести со счета биржи или другого хранилища, а также купить в обменнике за фиатные средства.

- Подключиться к DeFi-протоколу. Для этого используют децентрализованные приложения (dApps) — например, SushiSwap, Aave, Curve.

- Выбрать опцию и перевести депозит через функционал сервиса. Цели и задачи у протоколов различаются, однако все они направлены на создание дохода.

Как и в традиционном варианте, при трейдинге в DeFi следует управлять рисками. С одной стороны, это относится к кибербезопасности, так как полный контроль пользователя над его средствами означает в том числе ответственность за их сохранность. С другой стороны, необходимо оценивать риски торговли DeFi-токенами. Угрозы остаются настолько же высокими, как и в случае с традиционными цифровыми монетами блокчейна.

Список DeFi-токенов по рыночной капитализации

В августе 2023 года сектор децентрализованных финансов включает в себя протоколы, инфраструктурные решения для их развертывания и нативные криптовалюты этих проектов. Список монет и токенов в DeFi-экономике — в таблице.

| Название протокола | Токен | Цена по состоянию на 31 июля 2023 года | Размер рыночной капитализации |

|---|---|---|---|

Uniswap

На первом месте в рейтинге расположился протокол децентрализованной биржи. Uniswap был запущен в 2018 году на блокчейне Ethereum. С тех пор протокол стал наиболее популярной и инновационной платформой в DeFi-сегменте. Нативный токен UNI участвует во всех операциях биржи. Его получают пользователи за предоставление ликвидности. По размеру капитализации токен занимает 1-е место в DeFi-сегменте — $4,9 млрд. Суточный торговый оборот превышает $150 млн.

Wrapped Bitcoin

Второй по капитализации DeFi-токен — обернутый вариант биткоина. Общая стоимость составляет $4,75 млрд. Wrapped Bitcoin создан смарт-контрактом в сети Ethereum, однако не относится к определенному материнскому DeFi-протоколу. Торговля WBTC ведется в основном на DEX-сервисе Uniswap. В то же время операции по обмену осуществляются и на большинстве других децентрализованных платформах экосистемы Ethereum.

Maker DAO

На 3-м и 9-м местах расположились два актива DeFi-сервиса. Разработка протокола децентрализованных финансов Maker DAO в сети Ethereum началось в 2015 году, однако запуск был осуществлен в декабре 2017-го. Механика смарт-контракта помогает блокировать монеты ETH и получать займы и кредиты в стейблкоине. Для этого создана нативная цифровая валюта Dai (DAI), имеющая привязку к доллару США. В виде залога в рамках протокола также блокируют Wrapped Bitcoin (WBTC).

MakerDAO использует систему управления голосованием, чтобы вовлечь сообщество пользователей в принятие решений по обновлениям протокола и другим важным вопросам. Право доступно для держателей второго нативного DeFi-токена протокола — Maker (MKR). В механике предоставления займов он не участвует.

В августе 2023 года размер капитализации DAI — $4,57 млрд, объем торговли превышает $205 млн в день. Суммарно денежное предложение MKR составляет еще $1,15 млрд, а суточный оборот — более $117. В общей сложности показатели обоих активов протокола превышают аналогичные данные для UNI и Uniswap.

Avalanche

На 4-й позиции списка лучших DeFi-токенов разместился необычный проект. Avalanche — L1-сеть, которую активно используют для разворачивания DeFi-продуктов. Поэтому нативная монета AVAX поддерживает работу блокчейна и оплаты транзакционных комиссий в нем. В то же время пользователи блокируют токен в виде обеспечения в рамках DeFi-сервисов экосистемы. Капитализация AVAX — $4,53 млрд, суточные объемы превысили $126 млн.

Chainlink

Шестое место досталось еще одному инфраструктурному проекту. Chainlink был запущен в 2017 году. Протокол в чистом виде не направлен на DeFi-сферу, а связывает данные из внешнего интернет-пространства со смарт-контрактами в блокчейне через систему оракулов. Эту технологию применяют различные криптостартапы, в том числе при разработке децентрализованных финансовых сервисов.

Нативный токен Chainlink называется LINK. Активом оплачивают услуги оракулов и стимулируют их правильную работу. Владельцы LINK участвуют в голосованиях по улучшению протокола и принятию решений о его развитии.

Капитализация нативного токена Chainlink — $4,09 млрд. Торговый объем за сутки составил $235 млн.

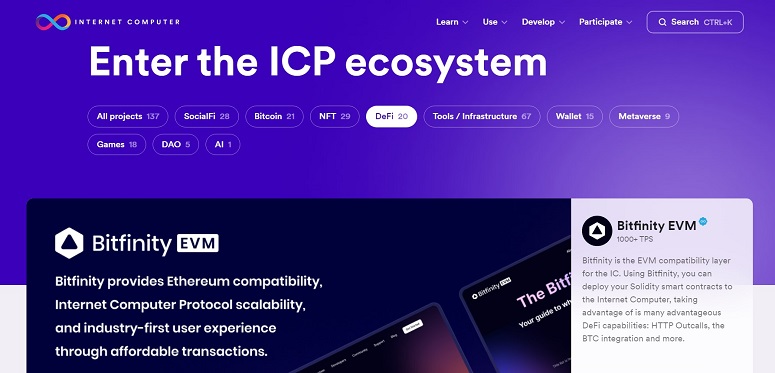

Internet Computer

На 7-е место списка криптовалют в DeFi попал L1-блокчейн. Запуск сети Internet Computer прошел в 2021 году. Как и в случае с Avalanche, в первую очередь это криптосреда для реализации потребностей любых блокчейн-проектов, в том числе из DeFi-сектора. Капитализация нативной монеты ICP значительно уступает предыдущему участнику рейтинга и равна $1,89 млрд. Суточная торговля проводится в небольшом объеме — всего $18 млн.

Lido Finance

На 8-м месте — DeFi-протокол. Lido Finance запущен в 2020 году, чтобы обеспечивать ликвидность стейкинга Ethereum 2.0.

В протокол Lido пользователи отправляют ETH на контракт Lido, взамен получают стейк-токены (stETH), которые подтверждают долю участия в стейкинге. StETH — это актив стандарта ERC-20, который обменивается и торгуется на децентрализованных биржах экосистемы.

В СССР вся экономическая система находилась под контролем государства. Банки, пенсионный фонд и...

Initial Coin Offering или первичное предложение монет — удобный способ сбора средств для запуска и...

Интернет-технологии появились в 80-х годах XX века и за прошедшие десятилетия сильно изменились. В...

Протокол оперирует нативным DeFi-токеном LDO. С одной стороны, он участвует в стейкинге и поддержке работы проекта, с другой — связан с привлечением ликвидности. Владельцы LDO могут предоставить свои токены в пулы на децентрализованных биржах (DEX), например, Uniswap. Это позволяет участникам получать пассивный доход в виде торговых комиссий и других вознаграждений.

Капитализация LDO — $1,87 млрд. Объем торгов за 24 часа — $51 млн.

BitDAO

На предпоследней строчке топ-10 оказалась DeFi-платформа. Протокол BitDAO был запущен на основе сети Ethereum в 2021 году. Деятельность сервиса связана с инвестициями в другие проекты. Финансирование от BitDAO может быть в форме вложений или предоставления ликвидности. Также начинающие проекты получают доступ к ресурсам и сообществу протокола, что привлекает новых пользователей и инвесторов.

У BitDAO есть нативный токен, который участвует непосредственно в инвестировании. Капитализация актива BIT — $1,44 млрд. Однако торговля им практически не ведется, объем операций за 24 часа составляет менее $100 тыс. Это критически низкий показатель для проекта со столь значительной капитализацией.

Aave

Закрывает десятку DeFi-токенов актив децентрализованной платформы по криптокредитованию. Протокол был реализован в 2017 году под названием ETHLend. В 2017-м проведен ребрендинг. Сервис стал называться Aave. Платформа работает на блокчейне Ethereum. Она заняла одно из ведущих мест среди участников экосистемы.

За предоставление ликвидности заимодатели получают процентные доходы. Также пользователи берут в долг активы, предоставив криптовалюту в виде залога.

В механике протокола участвует одноименный нативный DeFi-токен AAVE. В нем держатели получают часть комиссии за транзакции и долю процентных ставок по программам кредитования. Токен дает право участвовать в распределении дополнительных сборов прокола.

Общее денежное предложение AAVE — $1,03 млрд. Суточный оборот составляет $168 млн.

Входит ли биткоин в DeFi

Одним из первых проявлений децентрализованных финансов стал обернутый BTC. Блокчейн обладает в том числе недостатками. Один из них — технологическая несовместимость сетей. Это делало перенос цифровых монет между блокчейнами невозможным — к примеру, BTC нельзя напрямую перевести в цепь Ethereum. Однако с появлением смарт-контрактов возникло необычное решение — создать производную криптовалюту-клон. Wrapped Bitcoin — это имитация BTC в сети Ethereum, в абсолютном смысле DeFi-токен. Его активно используют в виде залога при получении займов.

Различия между монетами и токенами DeFi

Термины «монеты» и «токены» в DeFi-среде нередко используются как синонимы, однако их значения различаются. В обоих случаях эти активы являются основной криптовалютой децентрализованного протокола. Различие состоит в способе создания. Монеты выпускаются протоколом, токены — смарт-контрактом.

Где используются токены

DeFi-возможности продублировали функции финансовых инструментов и услуг традиционной экономики, в особенности видов кредитования и деривативов. Также токены децентрализованных протоколов выступают в качестве актива для инвестиций наравне с криптовалютами.

Децентрализованные биржи

Торговые платформы считаются одним из основных элементов DeFi. На DEX-биржах участники продают и покупают криптовалюты напрямую с кошелька, минуя посредников. В списке самых крупных децентрализованных торговых платформ находятся:

- Uniswap. Развернута на фундаменте сети Ethereum.

- SushiSwap. Это форк Uniswap для улучшения и расширения функциональности оригинальной биржи.

- PancakeSwap. Работает на блокчейне Binance Smart Chain (BSC).

Деривативы

Этот вид финансовых инструментов считается синтетическим. Он позаимствован из традиционной фондовой торговли. Деривативы — это возможность продавать не актив, а изменение его цены. Каждая из таких производных от стоимости обладает особенностями и узким применением, но значительно расширяет инвестиционные горизонты.

Среди доступных DeFi-деривативов:

- Фьючерсы.

- Опционы.

- Постоянные и кредитные дефолтные свопы.

- Деривативы на основе индексов.

- Синтетические активы.

- Обеспеченные долговые обязательства.

Кредитование

В DeFi-сервисах пользователи занимают активы двумя способами. Механика получения в них одинаковая и выполняется через смарт-контракты протоколов. Различие заключается в залоге. Первый вид операций — кредитование: пользователь берет в долг больший объем активов и оставляет депозит в виде залога. Во втором варианте осуществляется получение займа. Для него внесение залога необязательно.

Заемные активы берутся из фонда ликвидности. Его организует смарт-контракт из депозитов одних пользователей и выдает другим. Такой процесс обеспечивает доступность кредитов для заимополучателей и возможность заработка для залогодателей.

В DeFi-кредитовании существует риск неплатежей или дефолтов частных пользователей. Если это происходит, смарт-контракты автоматически продают обеспечение и возвращают депозиты залогодателям (поставщикам ликвидности). Поэтому перед использованием кредитных сервисов требуется внимательно изучить условия и риски.

Управление активами

С помощью DeFi-платформ можно инвестировать разными способами. Однако есть и полноценные сервисы для управления портфелем активов — например, TokenSets. С его помощью можно автоматически создать инвестиционный портфель с учетом одной из нескольких стратегии. Смарт-контракт программно корректирует депозит в текущем времени в зависимости от ситуации на рынке.

Похожие операции выполняются и в протоколе Yearn.Finance. Алгоритм автоматически управляет активами пользователей и может переводить средства в наиболее доходные пулы ликвидности, чтобы повысить прибыльность.

Способы заработка на децентрализованных активах

Каждая операция с DeFi-протоколом позволяет заблокировать депозит с разными целями и получить награду в виде процентов или других токенов. К популярным способам заработка в системе децентрализованных финансов относятся следующие:

- Стейкинг. Блокировка монет или токенов в смарт-контракте для поддержания работоспособности сети. Стейкеры получают награду в том же активе.

- Фарминг. Помогает сформировать ликвидность для децентрализованных бирж и протоколов. Пользователи вносят свои криптоактивы и получают награды за активность. Этот способ позволяет зарабатывать на разнице в ставках и торговых комиссиях.

- Деривативы. Использование производных от стоимости связано с большими рисками, однако приносит повышенную доходность. Деривативы считаются инструментами спекулятивной торговли на изменении цены активов.

- Участие в краудфандинге. Через DeFi-сервисы осуществляют инвестиции в новые криптопроекты. Это происходит благодаря сбору средств и первичной продаже токенов — ICO и IDO. Пользователи покупают токены проектов и, если стартап успешно развивается, получают прибыль от реализации активов по более высокому курсу.

Как и где купить токены

Проще всего приобрести криптоактивы на децентрализованных биржах (DEX) — Uniswap, SushiSwap, PancakeSwap и других. Для торговли пользователи создают блокчейн-кошелек и пополняют его баланс. На DEX-платформах юзеры обменивают криптовалюты и токены без создания профиля, так как достаточно подключить адрес кошелька. Проходить верификацию также не нужно.

Однако при инвестициях в DeFi стоит помнить о рисках, связанных с высокой волатильностью крипторынка, а также про вероятность возникновения ошибок в смарт-контрактах. Лучше провести собственные исследования и анализ, прежде чем принять решение об участии в том или ином DeFi-проекте.

Часто задаваемые вопросы

В общем экономическом смысле это способность актива быстро и без значительных изменений в цене обмениваться на наличные деньги. В криптосегменте так называют предложение доступных цифровых валют на CEX-бирже или в протоколе.

Это участники, которые вносят свои депозиты в фонд биржи. Большие пулы из зачисленных средства позволяют активно вести торговлю, привлекать трейдеров или заемщиков.

Криптовалюты не становятся собственностью децентрализованной биржи, а остаются в управлении смарт-контракта.

Такие токены похожи на обернутый биткоин. Они имитируют актив в определенной среде. Токены можно создать в протоколе Syntetyx. Они относятся к DeFi-активам.

DeFi-протоколы — программы, которые оперируют большими суммами криптовалют. Это делает их целью для киберпреступников. Если в протоколе будет найдена уязвимость, можно потерять депозит без права восстановления. Самый крупный взлом произошел в 2021 году в протоколе Ronin, приведя к утечке более чем $500 млн.