Криптовалюта dYdX (DYDX)

График курса DYDX на сегодня

Текущий курс

Чтобы передать управление в руки холдеров, разработчики децентрализованных бирж часто выпускают нативные токены. Так, крупная DEX dYdX, которая специализируется на деривативах и маржинальных сделках, создала одноименный коин. С его помощью холдеры могут снижать комиссии за сделки, голосовать за изменения протокола, зарабатывать награды. Чтобы сделать всесторонний обзор криптовалюты dYdX, был рассмотрен не только сам токен, но и особенности его нативной биржи.

- История монеты dYdX

- Особенности криптовалюты

- Что такое монета dYdX простыми словами

- Характеристики

- Принцип работы

- Скорость транзакций

- Отличительные черты

- Сколько монет находится в обращении

- Технология монеты dYdX

- Эмиссия монеты

- Обеспечение

- Использование

- Способы получения

- Покупка на бирже

- Сделка через сайт-посредник

- Способы заработка

- Стейкинг

- Торговые вознаграждения

- Инвестиции

- Трейдинг

- Где купить DYDX

- Обменники

- Биржи

- Что влияет на курс криптовалюты

- Где хранить криптовалюту dYdX

- Лучшие кошельки для DYDX

- Будущее и перспективы DYDX

- Аналитика и прогнозы

- Стоит ли покупать монету dYdX в 2026 году

- Часто задаваемые вопросы

История монеты dYdX

В 2017 г. программисту Антонио Джулиану пришла идея запустить собственную децентрализованную криптобиржу. Она должна была отличаться от основных конкурентов: как кастодиальных Binance, OKEx, так и платформ для торговли без управляющего органа по типу ZeroX и Kyber. Ведь ее особенность — нацеленность не на спотовый рынок, то есть не на простую продажу и спекуляцию, а на более сложные финансовые инструменты. Антонио Джулиана заинтересовали маржинальная коммерция и деривативы.

По словам CEO проекта, сегмент синтетических и производных продуктов наиболее перспективен. Торги деривативами в 5–10 раз превышают по объемам весь остальной рынок.

Антонио Джулиан окончил университет Принстона по специальности «Компьютерные науки». До запуска собственной платформы он успел поработать инженером-программистом в Coinbase и Uber. В 2017 г. создал поисковик Weipoint для децентрализованного интернета. В августе этого же года он начал разрабатывать платформу dYdX. Было проведено несколько сборов средств:

- В 2017 г. состоялся предварительный раунд инвестирования. Наиболее крупные ранние вкладчики — CEO топовой платформы Coinbase Брайан Армстронг, Олаф Карлсон-Уи из инвесткомпании Polychain Capital, Крис Диксон из венчурного фонда Andreessen Horowitz. Благодаря этим вложениям платформа была запущена в 2018 г.

- В январе 2021 г. проведен раунд финансирования серии B. В нем приняли участие DeFiance Capital, Three Arrows, Wintermute, Spartan Group, GSR. Удалось привлечь $10 млн. Средства были направлены на увеличение количества активов в бессрочных контрактах, рост децентрализации, развитие партнерства с крупными компаниями и захват новых рынков. Также команда разработчиков планировала расширить штат.

- В июне 2021 г. завершился раунд финансирования серии C. Главные вкладчики — инвестфонд Paradigm, a16z, QCP Capital, Delphi Digital, Three Arrows Capital. Было собрано $65 млн. В первую очередь средства пошли на расширение функционала бессрочных контрактов и добавление новых базовых активов, а также создание мобильного приложения. Сделаны стратегические инвестиции, наняты новые программисты.

Разработчики не проводили ICO. В 2021 г. была создана управленческая криптовалюта DYDX. Важным шагом стало то, что 7,5% (75 млн токенов) получили прошлые пользователи протокола, которые до 26 июля 2021 г. совершили хотя бы 1 сделку. Исключением стали представители из США — они не участвовали в распределении, так как DEX запрещена в этой юрисдикции.

Цель такой раздачи не только в награждении давних пользователей, но и в стимулировании применения обновленного протокола 2 уровня. Подробные условия начисления представлены в таблице.

| Категория | Начисляемый процент от 75 млн коинов, % | Количество токенов на пользователя | Число награжденных |

|---|---|---|---|

| Внесение депозита | 15 | 310,75 | 36203 |

| Общая сумма сделок от $1 до $5 000 | 31,5 | 1163,51 | 20305 |

| Трейдинг от $10 тыс. до $100 тыс. | 28 | 4349,63 | 4828 |

| Суммарный объем сделок от $100 тыс. до $1 млн | 15 | 6413,91 | 1754 |

| Трейдинг от $1+ млн | 10 | 9529,86 | 787 |

| Expo Bonus | 0,5 | 565,61 | 663 |

Важные даты в развитии проекта:

- В мае 2020 г. DEX вошла в DeFi-альянс, призванный объединить стартапы в сфере децентрализованных финансов. Таким образом партнеры планируют привлечь поставщиков ликвидности, трейдеров и новые платформы. В союз вошли также протокол Compound и крупные венчурные фонды.

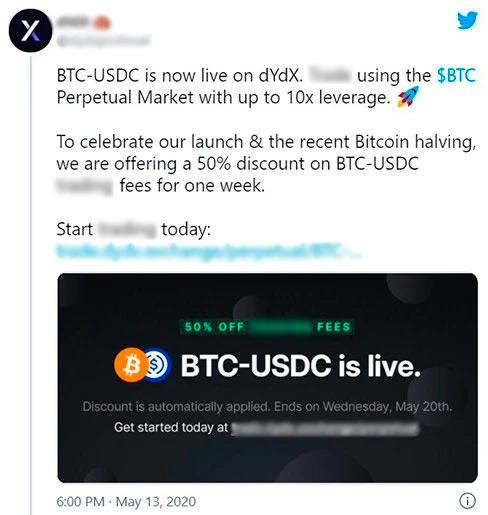

- В мае 2020 г. платформа предложила торговлю бессрочными контрактами BTC c расчетами в USDC. Кредитное плечо — х10. Впервые этот инструмент стал доступен в децентрализованном секторе. В данный период платформа заняла 3 место среди всех DEX. Объем торгов с начала 2020 г. вырос до $2 млрд. TVL (заблокированные средства в смарт-контрактах) — $25,6 млн.

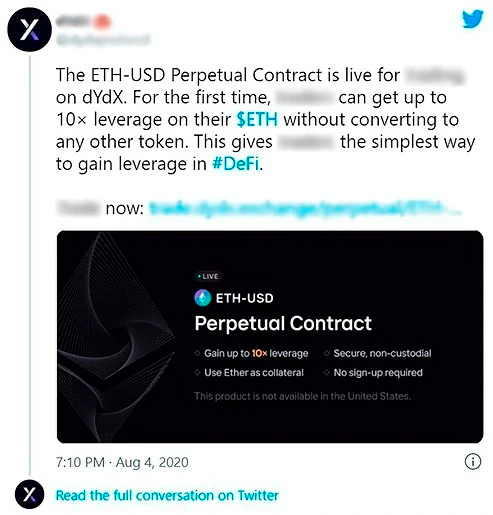

- В августе 2020 г. запущены бессрочные контракты на ETH. Кредитное плечо — х10. Затем были открыты для ChainLink (LINK). Кредитное плечо — х8.

- В феврале 2021 г. был запущен протокол 2 уровня поверх сети Ethereum. Первые недели он работал в режиме альфа-тестирования, а затем наступил полноценный старт, проведены обновление интерфейса и ребрендинг. Новый протокол создала команда разработчиков DEX вместе с компанией StarkWare. Использована технология ZK-Rollup.

Платформа обещала благодаря решению 2 уровня снизить сборы на все типы торгов, повысить приватность участников, уменьшить минимальные суммы сделок.

- В апреле 2021 г. на сайте стали доступны кросс-маржинальные бессрочные контракты с небольшими комиссиями.

- В сентябре 2021 г. dYdX обошла спотовые рынки крупной CEX Coinbase по объему торгов. Показатель на DEX — $ 5646 млрд, а у централизованного конкурента — $3675 млрд.

Особенности криптовалюты

dYdX — это открытая торговая платформа на блокчейне с передовыми финансовыми продуктами. В основу легла популярная сеть Ethereum, поверх которой было внедрено решение 2 уровня (Level 2) от StarkWare. Биржа децентрализованная (DEX), все сделки проводятся напрямую между пользователями. По каждому типу торгов предусмотрен отдельный счет. Для реализации соглашений применяются смарт-контракты. При этом средства всегда хранятся у самого трейдера.

Платформа была названа в честь уравнения dy/dx, которое обозначает производную для измерения темпа изменений. Другая отсылка возвращает к деривативам, то есть производным финансовым инструментам, которые связаны с другими активами.

Статистические данные по платформе представлены в таблице.

| Параметр | Данные на декабрь 2021 г. |

|---|---|

| Место в ТОПе dapps в сети Ethereum | №36 |

| Позиция в рейтинге всех децентрализованных финансовых инструментов | №142 |

| Типы торговли | Спотовая, маржинальная, бессрочные контракты |

| Объем заблокированных активов или Total Value Locked (TVL) | $35,3+ млн |

| Открытый интерес (число открытых как коротких, так и длинных позиций) в USD | $1+ млн |

| Среднее число сделок в сутки | более 262100 |

Главный финансовый инструмент, на котором сосредоточена DEX — бессрочные контракты. Это вид фьючерсов, у которого нет даты окончания срока действия. Такие контракты на BTC уже предлагали десятки крупных кастодиальных бирж (CEX), но dYdX стала первой, кто представил этот финансовый инструмент на децентрализованном рынке. Разработчики считают, что именно он вызывает наибольший интерес как у частных, так и институциональных инвесторов. Доступно кредитное плечо от х1 до х10 или х25. Поддерживаются востребованные варианты (ETH-USD, BTC-USD, AAVE-USD, LINK-USD и другие). В декабре 2021 г. было доступно 28 рынков.

Другие доступные виды торгов — маржинальные и спотовые. Типы ордеров с дополнительными параметрами представлены в таблице.

| Вид заявки | Пояснение | Доступные поля |

|---|---|---|

| Рыночный ордер (Market order) | Выполняется сразу по текущей цене рынка | Сумма — насколько позиция будет уменьшена/увеличена |

| Кредитное плечо — какая часть позиции заимствуется. Максимум отличается для разных видов активов. | ||

| Лимитный ордер (Limit Order) | Сделка заключается только по определенным указанным или более выгодным условиям | Срок годности до даты — заказ, помещенный в книгу ордеров, автоматически истечет в конкретное время, если не будет исполнен |

| Заполнить или убить — ордер выполняется, только если достигнуто 100% совпадение | ||

| Немедленно или отмена — мгновенное выполнение. Любая часть, которая не может быть исполнена сразу, не реализуется. | ||

| Стоп-лимитный (Stop Limit Order) | Ордер выполняется, когда индекс стоимости пересекает введенную стоп-цену | Stop Price — стоп-ордер будет конвертироваться в лимитный или исполнится, если индексная цена пересечет указанную |

| Скользящий стоп | Позиция остается открытой, прибыль увеличивается пока цена меняется в пользу трейдера. Это модификация рыночного ордера Standard-Stop. | Процент трейлинга — если цена индекса отклонится более, чем на указанный %, ордер сработает и будет перемещен в книгу заявок как рыночный |

| Take Profit Limit | Позволяет сохранить прибыль за счет указания точной цены, по которой будет закрыта позиция | Может быть установлен дополнительный параметр Good Til Time |

Что такое монета dYdX простыми словами

Первый продукт, который запустила команда разработчиков — децентрализованная криптобиржа. И только спустя 3 года был выпущен токен управления dYdX. Он был необходим, чтобы трейдеры, партнеры, поставщики ликвидности смогли совместно поддерживать работу и улучшать протокол 2 уровня, запущенный поверх блокчейна Ethereum. Создатели предложили программы поощрения за заключение сделок, управление и другое использование платформы в нативных коинах. Это должно стать стимулом для популяризации и распространения монеты DYDX.

У коина стандарт ERC-20. Хоть и было внедрено решение 2 уровня, в основе все равно лежит блокчейн Ethereum.

Минимальное значение: 10 в -18 степени. Адрес смарт-контракта: 0x92d6c1e31e14520e676a687f0a93788b716beff5.

Характеристики

Параметры нативного токена представлены в таблице.

| Характеристика | Данные на декабрь 2021 г. |

|---|---|

| ТОП на сайте Crypto.ru | №10 |

| Место в рейтинге на CoinMarketCap | №131 |

| Рыночная капитализация | $558 + млн |

| Минимальный курс | $7,16 (20 декабря 2021 г.) |

| Исторический максимум | $27,781 (30 сентября 2021 г.) |

Принцип работы

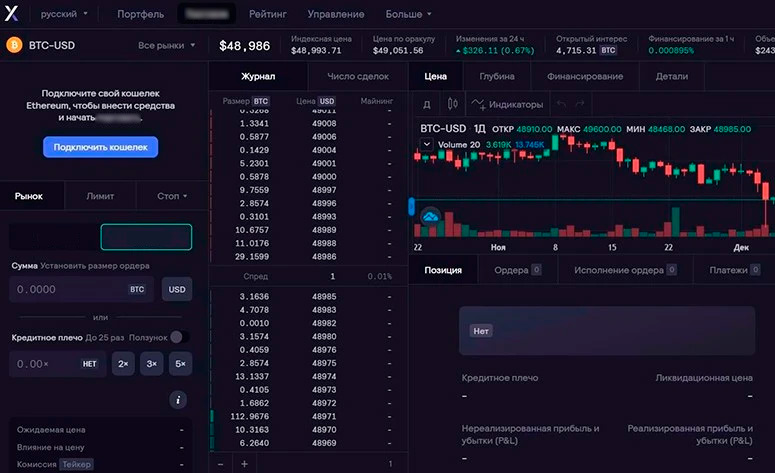

Чтобы начать торговать на DEX, пользователю нужно:

- Открыть сайт биржи.

- Подключить кошелек. В 2021 г. доступные варианты: imToken, MetaMask, Coinbase Wallet, Trust Wallet, Token Pocket, Rainbow Wallet, Ledger, Wallet Connect. В декабре 2021-го биржа перестала поддерживать модели Fireblocks и Lattice1. Если зарегистрировать их, то восстановление ключа будет невозможно.

- Внести средства для торговли на кошелек.

- Выбрать базовые активы, тип сделки и дополнительные параметры (размер плеча, стоп-прайс, процент трейлинга и прочее).

Скорость транзакций

Главная причина перехода на протокол уровня 2 (Layer 2) — сеть Ethereum способна вырабатывать около 15 транзакций в секунду. Этого недостаточно для поддержания быстрорастущего сектора DeFi. К тому же трейдерам приходилось выплачивать очень большие комиссионные сборы по транзакциям в gas.

Высокая пропускная способность Layer 2 достигается за счет «объединения» транзакций в 1 пакет вне цепи, который затем отправляется в сеть Эфириума вместе с доказательством, что подтверждает действительность этих операций.

Так как дорогие вычисления проводятся вне цепи, пользователи получают дешевые и быстрые операции. Завершенность без рисков ошибки достигается мгновенно, при этом сохраняются конфиденциальность, самостоятельное хранение и безопасность. По словам разработчиков, решение от StarkWare уже дарит 100-кратное преимущество по скорости в сравнении с показателями Ethereum.

Отличительные черты

Монета dYdX — это актив с такими особенностями:

- Управленческий, служебный токен DEX. Он создавался в первую очередь для достижения децентрализации и награждения активных пользователей криптобиржи.

- Он выпущен в блокчейне Ethereum. Стандарт: ERC-20. Доступен во многих DeFi, dapps, кошельках, которые созданы в сети Эфириум. Его применение может быстро расшириться благодаря партнерским компаниям, платформам, которые работают с коинами ERC-20.

- Цена актива связана с популярностью, востребованностью биржи.

- Холдеры получают широкий список способов пассивного заработка.

- Проект поддерживается крупными институциональными инвесторами. В 2021 г. проводились 3 раунда финансирования.

Сколько монет находится в обращении

Технология монеты dYdX

Главная разработка проекта — собственная децентрализованная биржа, под которую затем был выпущен нативный токен. Но также важно решение 2 уровня, созданное совместно со StarkWare — протокол на базе движка StarkEx и технологии zkSTARKS. В основе лежит система доказательств zero-knowledge proofs. Благодаря ей уменьшаются затраты пользователей и повышается пропускная способность. Как это работает:

- Оператор объединяет транзакции пользователя вне цепочки и перенаправляет в StarkEx.

- Сервис проверяет их корректность и обновляет балансы.

- StarkEx создает подтверждение Stark (применяются механизм на основе криптодоказательства, математические методы, обеспечивающие конфиденциальность, целостность расчетов). Оно отправляется дальше по цепочке.

- Умный контракт получает подтверждение. Когда доказательство проходит проверку, данные по изменениям баланса фиксируются в цепи.

Преимущества Layer 2 для трейдеров представлены в таблице.

| Плюсы | Пояснение |

|---|---|

| Невысокие сборы | Комиссии снижены по всем видам торгов. Плата за газ в сети Ethereum отсутствуют. |

| Уменьшен минимальный размер сделок | Благодаря снижению затрат на операции был уменьшен порог для входа. Торговать могут трейдеры с незначительным капиталом. |

| Кросс-маржа | Задействуя 1 маржинальный счет, пользователи могут заключать сделки на более чем 2 рынках с бессрочными контрактами. Так накопления используются эффективнее, процесс торгов упрощается. |

| Рост числа пар | Количество рынков благодаря возросшей масштабируемости тоже увеличилось. В течение 2021–2022 гг. будет запущено от более 30 новых пар. |

| Высокий темп заключения сделок | Операции проводятся мгновенно. По скорости DEX не уступает централизованным биржам. |

| Быстрое обновление цен на активы | Если в Ethereum процесс занимает до нескольких минут, то в Layer 2 — секунды |

| Увеличение плеча | Штрафы за ликвидацию позиции снижены. А максимальное плечо в 2021 г. — х25. |

| Повышенная конфиденциальность | За счет ZK-Rollups не все подробности операций публикуются в блокчейне |

Капитализация

Эмиссия монеты

Все токены, а именно 1 млрд единиц крипты dYdX, были сгенерированы в 2021 г. Подробности распределения представлены в таблице.

| Получатели | Доля, % |

|---|---|

| Казначейство | 5 |

| Пул ликвидности | 2,5 |

| Стейкинг-пул безопасности | 2,5 |

| Вознаграждения поставщикам ликвидности | 7,5 |

| Сотрудники и консультанты платформы для трейдинга или ее фонда | 15,3 |

| Инвесторы | 27,7 |

| Будущие работники и советники проекта | 7 |

| Награды для трейдеров | 25 |

Все коины, по планам разработчиков, должны быть полностью распределены в течение 5 лет, то есть к 2026 г. В декабре 2021 г. циркулирующее предложение составляет более 65,5 млн токенов, то есть около 7%. Дополнительная эмиссия не планируется, что служит механизмом, толкающим курс вверх.

Обеспечение

У коина нет реального подкрепления. Он, как и большинство других криптомонет, относится к необеспеченным и высоковолатильным. Цена не имеет привязки к курсу фиатной валюты или драгметалла. Защитой от обесценивания и предпосылками для дальнейшего роста стоимости служат:

- Функционирование и постоянное улучшение децентрализованной криптобиржи. В частности расширение рынков и торгуемых пар.

- Ограниченная эмиссия.

- Поддержка крупных инвесторов: Andreessen Horowitz, Polychain Capital, a16zcrypto.

Использование

Коин наиболее популярен у пользователей системы, так как дает холдерам скидки на комиссии. Подробности в таблице.

| Количество токенов на балансе | Скидка на комиссию, % |

|---|---|

| ≥100 | 3 |

| ≥1 000 | 5 |

| ≥5 000 | 10 |

| ≥10 000 | 15 |

| ≥50 000 | 20 |

| ≥100 000 | 25 |

| ≥200 000 | 30 |

| ≥500 000 | 35 |

| ≥1 млн | 40 |

| ≥2,5 млн | 45 |

| ≥5 млн | 50 |

Чтобы рассчитать точную сумму сборов, нужно учесть роль пользователя (тейкер или мейкер) и его уровень, который зависит от объема сделок за последние 30 дней. Комиссии идут на покрытие транзакционных расходов и выступают стимулом для увеличения ликвидности.

Так как торговля ведется на 2 уровне, пользователям не нужно платить за газ, как в сети Эфириум.

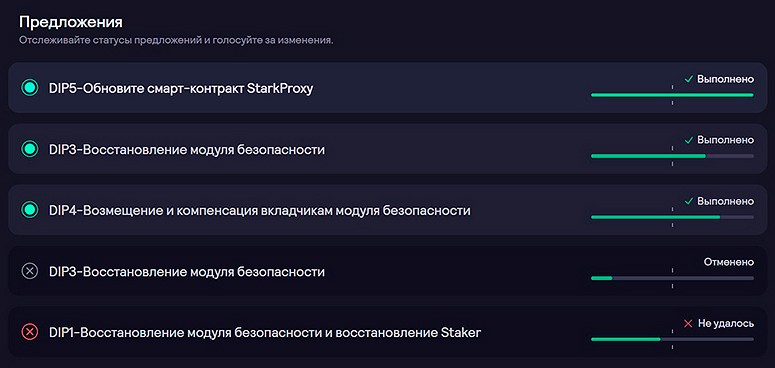

Вторая важная функция токенов — выдвигать, поддерживать или голосовать против предложений по изменениям протокола. Чтобы любая модификация была принята, она должна набрать определенное количество «за». Минимальный порог зависит от типа предложения. Например, критические голосования, которые касаются управления, занимают больше времени и требуют значительного перевеса. Если же предложение связано только с параметрами протокола, то оно будет рассмотрено быстро. Процесс разбит на такие этапы:

- Каждый может зарегистрировать аккаунт на форуме по управлению криптобиржей.

- Следующий шаг — генерация запроса на комментарии (DRC). Это происходит вне сети. Для DRC есть шаблоны. Он должен включать всю информацию, чтобы затем трансформироваться в конкретное предложение DIP.

- Получение фидбэка от других участников.

- Когда в обсуждении будет достигнут приблизительный консенсус, любой холдер, на чьем счету есть от 10000 монет dYdX, может проголосовать за DRC. Это происходит через интерфейс Snapshot (моментальный снимок) вне сети. Число «за»/«против» определяется количеством токенов, делегированных на адрес для голосования. Стандартная длина опроса — 5 дней.

- DIP создается уже в сети. Это может сделать только холдер с определенными полномочиями.

- Проводится внутрисетевое голосование. Участвуют холдеры. Их токены — это голоса.

- Если предложение принято, оно ставится в очередь. Может быть установлена задержка перед реализацией.

Третий способ применения — выплаты вознаграждений. Виды деятельности, за которые пользователи получают токены управления, представлены в таблице.

| За что выдаются коины DEX | Пояснение |

|---|---|

| Ретроактивные награды за майнинг | Это 7,5% коинов от первичного предложения, которые получили трейдеры, ранее использовавшие функционал криптобиржи. Опция была активна до 31 августа 2021 г. |

| Торговые награды | Это 25% от первоначального предложения — 250 млн токенов, которые в течение 5 лет будут распределяться между пользователями, торгующими через решение второго уровня. Учитывается размер выплаченных комиссий и количество открытых позиций. |

| Вознаграждения поставщика ликвидности | Опция активна до 3 августа 2026 г. С момента генерации 75 млн коинов распределяются между поставщиками ликвидности. |

| Модуль безопасности | До 7 сентября 2026 г. 25 млн коинов будут передаваться пользователям, которые размещают свои токены в пуле безопасности. Они необходимы для поддержания защиты системы. Такие холдеры выступают регуляторами риска. При этом сохраняются права вносить предложения, голосовать, делегировать криптоединицы. |

| Модуль ликвидности | Комплекс умных контрактов, предназначенный для размещения ставок (реализация процесса стейкинга) и заимствования, которое стимулирует выделять USDC с целью маркетинга на уровне 2. Последнее означает, что средства одалживаются партнерам на основе их репутации. Для награждения пользователей, которые участвуют в процессе, выделено 25 млн токенов. Они будут распространяться до 2 августа 2026 г. |

Криптовалюта также может применяться для трейдинга и инвестиций.

Способы получения

Первые криптомонеты распределили в рамках аирдропа. Больше таких бесплатных раздач не проводилось. Майнинг тоже недоступен. Но в 2021 г. действуют другие способы стать холдером: получить в качестве награды за трейдинг на DEX, купить на бирже или через обменник. Причем торговля ведется не только на нативной площадке.

Покупка на бирже

Коин в декабре 2021 г. доступен на более чем 40 криптоплатформах. Среди них есть известные CEX с высокой ликвидностью: Binance, KuCoin, Poloniex. Также можно воспользоваться DEX: как dYdX, так и другими, например Uniswap V3.

Сделка через сайт-посредник

Покупка через обменники — вариант для тех, кто не хочет разбираться в функционалах бирж, типах ордеров. Не нужно проходить регистрацию или верификацию личности, достаточно выбрать метод оплаты и указать адрес кошелька. Купить токены можно как за другую криптовалюту, так и фиат. ТОП обменников публикуют сайты для мониторинга BestChange и Kursoff. Популярные варианты — Simpleswap, ChanheHero.

Способы заработка

Учитывая, что это управленческий коин биржи, неудивительно, что холдеры пассивно зарабатывают на самой криптоплатформе. Они получают прибыль косвенно (в виде скидок на комиссии) или напрямую, занимаясь стейкингом. Даже просто за сделки на DEX начисляются награды. Другие способы — инвестиции, трейдинг.

Стейкинг

Холдеры могут обеспечивать ликвидность и/или безопасность платформы и получать за это награды в токенах биржи. Разработчики запустили 2 пула:

- Безопасности. Токены предоставляются пользователям, которые повышают защиту сети через размещение dYdX в пуле. В декабре 2021 г. в нем уже было более 11 млн коинов. Годовая процентная ставка: 45,08%.

- Ликвидности. Вложить в этот пул токены dYdX нельзя. Требуются стейблкоины USDC. Опытные маркет-мейкеры будут использовать эти токены, чтобы запускать новые рынки на базе протокола Layer 2. Выводить их за пределы биржи они не смогут. В качестве награды поставщики ликвидности получают dYdX пропорционально их вложению. Чтобы вывести USDC из стейкинга, нужно сделать запрос не менее чем за 14 дней до окончания эпохи. Иначе вывод будет перенесен на следующий период. Ориентировочная доходность — 0,03 коина в день.

В декабре 2021 г. в среднем в сутки все стейкеры суммарно получали более 27 тыс. токенов.

Торговые вознаграждения

Все трейдеры, использующие DEX, могут получать токены dYdX. Исключение — граждане США. Начисления определяются по математической формуле, которая учитывает объем комиссий и открытых позиций. Расчет происходит каждую эпоху (28 дней). Блокировка не предусмотрена. В декабре 2021 г. за 1 эпоху распределялось 3 835 616 единиц криптовалюты. Посмотреть свою прибыль можно в разделе «Награды» на сайте биржи.

Инвестиции

Многие вкладчики считают токен перспективным для длительных вложений. Это обосновывается популярностью нативной DEX и полезностью коина. Он дает скидки на комиссии при сделках, а также используется для стейкинга, управления. После первых листингов на биржах (Huobi, MEXC Global, Poloniex, Uniswap, Sushiswap) цена мгновенно увеличилась на 1100% и достигла $25. Хотя к зиме (с момента исторического максимума в сентябре 2021 г.) курс снизился, многие считают, что это временное явление.

Трейдинг

Обзор криптомонеты DYDX с позиции цены показывает, что у курса наблюдались как резкие скачки, так и падения. Высокая волатильность делает ее привлекательной для трейдеров. На более чем 40 торговых платформах можно заключать спотовые сделки. В декабре 2021 г. 9 криптобирж также разрешали операции с плечом, в том числе Binance, Huobi Global, OKEx, AAX, BingX.

Где купить DYDX

Заключать сделку можно как на централизованных биржах, так и платформах без управляющего органа или обменниках. Важно, чтобы у сайта была хорошая репутация, выгодные комиссии и курс. Также следует смотреть доступные способы пополнения счета, поддерживаемые фиатные валюты, нужны ли регистрация и верификация личности.

Обменники

Биржи

Что влияет на курс криптовалюты

Цена изменяется по разным причинам:

- Преобладающие тенденции на крипторынке. При медвежьем настроении курс часто проседает, а при бычьем — растет.

- Изменение цены биткоина.

- Обновления на децентрализованной бирже. Например, повышение масштабирования, снижение комиссий, добавление новых торговых пар, способов заработка.

- Рост или уменьшение популярности биржи dYdX.

- Повышение или снижение интереса к сектору DeFi.

- Листинг на новых криптобиржах.

- Действия регуляторов.

Рост как общего объема торгов на DEX, так и цены коина наблюдался, когда Народный банк Китая негативно высказался о криптовалютах и стабильных монетах. После этого многие граждане этой страны заинтересовались DeFi-проектами.

- Развитие бирж-конкурентов, особенно децентрализованных.

- Появление новых крупных инвесторов.

- Публикации медийных личностей, криптоэнтузиастов.

- Расширение функционала токена.

- Увеличение интереса к проектам, запущенным в сети Ethereum.

Где хранить криптовалюту dYdX

Токены можно держать на любых кошельках, поддерживающих стандарт ERC-20. Но если трейдер хочет торговать на нативной DEX или участвовать в ее программах вознаграждений, то лучше выбрать MetaMask, Ledger, CoinBase Wallet. Наиболее надежны аппаратные модели или бумажные кошельки. Держать криптовалюту на счету централизованной биржи небезопасно.

Лучшие кошельки для DYDX

Будущее и перспективы DYDX

Учитывая децентрализованное управление, у проекта нет единой дорожной карты. Новые предложения вносят, принимают или отклоняют сами холдеры. В 2021 и начале 2022-го разработчики сосредоточены на полном переводе всех продуктов и рынков с Ethereum уровня 1 на Layer 2, который поддерживается StarkWare. Полный переход в декабре 2021 г. еще не состоялся. Активные предложения, которые могут быть реализованы в 2022-м, если будет поддержка большинства:

- Обновление смарт-контрактов StarkProxy.

- Возмещения вкладчикам, которые вложили активы в модуль безопасности.

В целом разработчики планируют расширять ассортимент бессрочных контрактов. Будут привлекаться больше токенов DeFi-проектов.

Аналитика и прогнозы

Мнения инвесторов насчет будущей цены криптовалюты DYDX разделились:

- DigitalCoinprice предполагает, что к концу 2022 г. торговля будет вестись по $13,1. В августе 2023 г. цена достигнет максимума в $18,61, но к декабрю упадет до $11,67.

- Wallet Investor не советует вкладывать в коин. По их мнению, уже в первых месяцах 2022 г. цена может снизиться до $3-5, а затем и до $1,143.

- Price Prediction, наоборот, оптимистичны: они ожидают, что в 2022 г. максимальная цена будет $14,72, в 2023-м — $21,8, в 2024 г. — $30,17.

- TradingBeasts предполагают, что к концу 2022-го курс вырастет до $20,226.

Стоит ли покупать монету dYdX в 2026 году

Будущая цена коина во многом зависит от популярности криптобиржи dYdX и ее программ награждений холдеров. Инвесторы, которые считают, что DEX перспективна и обойдет конкурентов, рекомендуют покупать токен. Трейдеры, предпочитающие другие платформы для заключения сделок, настроены более скептично. В любом случае для пользователей, которые торгуют на нативной бирже dYdX, коин — это часто выгодное вложение, так как можно снизить сборы и участвовать в стейкинг-программах.

Часто задаваемые вопросы

Так как управленческие активы свободно торгуются на рынках, теоретически пользователи могут выкупить большую долю коинов и попробовать навредить протоколу. Но для проведения недобросовестного голосования потребуются от 5 млн или от 20 млн dYdX. Это очень большая сумма, которая выше, чем потенциальная прибыль от атаки. К тому же в целях защиты предусмотрена «задержка во времени» перед реализацией вредоносного предложения. Активы в этот период могут быть выведены.

К сожалению, эта опция была доступна только до 31 августа 2021 г. Награды в коинах получали трейдеры, которые использовали функционал биржи для заключения сделок до 26 июля 2021 г. Зато в системе доступны другие способы заработка: получать коины за предоставление ликвидности, поддержание пула безопасности, торговые операции.

Наиболее выгодная цена на момент 12 февраля 2026 на бирже OKX.

При наступлении фазы 2 Виталик Бутерин ожидает в своей сети показателей на уровне 1000–5000 TPS, а теоретический максимум в итоге составит — 100 000 TPS. Но решение 2 уровня уже показывает 100-кратные преимущества по скорости и другим параметрам, включая низкие комиссии. Поэтому применение Layer 2 останется наиболее эффективным решением.

Да, можно потерять часть внесенных стейблкоинов. Например, если маркет-мейкер понесет убытки из-за своих действий и не захочет/не сможет пополнить пул.

Если на балансе будет 5 млн коинов, то сборы будут снижены на 50%.

Стоит ли покупать криптовалюту dYdX в 2026 году

- Многофункциональный коин: используется для управления, стейкинга, снижения комиссий при торговле

- Выгодные программы награждений холдеров

- Выступает управленческим коином популярной биржи, которая уже входила в список ТОП-3 лучших DEX и по-прежнему набирает обороты

- Проект постоянно модифицируется: например, повышается масштабируемость, снижаются комиссии

- Нативную биржу поддерживают крупные институционные инвесторы

- Цена во многом зависит от популярности нативной DEX и всего сектора DeFi в целом

- Не очень высокая освещенность в русскоязычных СМИ

- Высокая конкуренция: биржу dYdX по популярности обходят Uniswap, SushiSwap и другие платформы

Платформа DYDX в какой-то мере действительно уникальна, поскольку первой дала возможность пользователям работать с бессрочными контрактами. До этого на централизованных платформах подобная возможность была давно. Но именно DYDX начала давать возможность работать с подобным инструментом именно в сегменте DEX.

В основу DYDX легла экосистема эфира (ERC-20), а также поверх нее было оптимизировано решение Level 2. Сама по себе площадка работает по децентрализованному принципу, когда все транзакции проводятся между юзерами напрямую.

Стоит отметить, что DYDX — это в первую очередь достаточно крупная платформа DEX, приоритетом которой являются маржинальные и деривативные сделки. В свою очередь нативный токен платформы дает возможность трейдерам и инвесторам снизить комиссионные сборы по транзакциям.