DeFi-сервисы

Криптоэкономика создала уникальную систему заработка. С одной стороны, она использует традиционные методы торговли на фондовых биржах. С другой, технически основана на принципах блокчейн. Несмотря на новизну и первые сложности в использовании, сектор становится популярным: к 2023 году в DeFi-протоколах заблокировано более $250 млрд. В этой статье расскажем об основных принципах децентрализованных финансов и их преимуществах. Читатели узнают, какие DeFi-сервисы стали самыми популярными и с чем связан их успех. Рассмотрим также, какими недостатками обладает новый экономический сегмент.

Где применяется DeFi

Децентрализованные финансы — это денежные операции, основанные на блокчейн-технологии. Пользователи обменивают, берут в долг, оформляют займы в цифровых активах и инвестируют криптовалюты, минуя посредников в традиционном смысле. Это стало возможным благодаря смарт-контрактам, которые в своей сути остаются программным кодом. Поэтому любая финансовая операция в DeFi автоматизирована и выполняется, как уравнение в математике.

Запрограммированные в блокчейне операции находят разные сферы применения. Например:

- В качестве бирж. Торговые платформы в DeFi называются децентрализованными (или в сокращенном виде DEX). Пользователи обменивают криптовалюты напрямую из своих кошельков, что делает движение цифровых активов быстрее и дешевле.

- В роли денежных рынков (Money Markets). DeFi-платформы (протоколы) помогают заимствовать и выдавать криптовалюты в кредит. Это также происходит напрямую между пользователями. Вкладчики получают проценты.

- Для привлечения ликвидности. Держатели вводят активы в смарт-контракты и получают доход не только от депозита, но и от общего оборота цифровых денег в индустрии. Как правило, он выплачивается в виде доли комиссии за транзакции.

- Для работы блокчейн-сети. Пользователи блокируют свои токены в стейкинг-программах. Это важно, чтобы цепочка могла создавать новые блоки. Стейкеры получают за свое участие вознаграждение.

- В виде оракулов. Это определенный вид DeFi-сервисов, необходимый для того, чтобы перенести внешние данные из интернета в блокчейн. Таким образом смарт-контракты становятся более умными и ориентированными на пользователей.

Что значит второе поколение децентрализованных финансов

Первые DeFi-возможности появились после запуска сети Ethereum, а именно системы смарт-контрактов в 2015 году. Это перевернуло представление о блокчейне. Одноранговые костные цепочки позволяли обмениваться криптовалютами по примитивному принципу, только в виде перевода между пользователями. Любые условия оборота (к примеру, курс обмена) нужно было оговаривать «на берегу» или с помощью посредников — например, бирж вроде Binance.

Второе поколение фокусируется на исправлении недочетов первого — низкой масштабируемости и недостаточной безопасности. Новую DeFi-волну создали сети Solana, Polkadot и другие. Их цепочки дают более высокую производительность и лучшие возможности для разработчиков автоматизированных платформ.

Что такое DeFi-сервисы

При первом знакомстве с описаниями децентрализованных финансов нередко возникает путаница. Короткий список терминов поможет разобраться в нюансах:

- DeFi — это название области цифровых финансов (по такому же принципу, как банковский сектор или тяжелая промышленность в традиционной экономике).

- DeFi-протокол — это программный алгоритм или технический текст, который создают разработчики. В нем девелоперы описывают финансовую операцию — например, обмен активов между собой, если покупатель и продавец оговорили цену.

- DeFi-сервисы — платформы и приложения, которые используют запрограммированные операции.

Такие приложения по работе с децентрализованными финансами полностью повторяют возможности традиционных бирж и ПО. В 2023 году они предлагают разные услуги. Основные виды DeFi-сервисов — в таблице.

| Тип | Примеры |

|---|---|

Список популярных DeFi-сервисов

Второе поколение децентрализованных финансов стало основой для реализации разных возможностей. Часть DeFi-сервисов уже заручились доверием пользователей:

- Uniswap

- MakerDAO

- Compound

Сервисы помогают эффективно управлять криптоактивами и получать прибыль. Об этих и других известных DeFi-протоколах редакция Crypto.ru рассказывала и прежде в материалах « DeFi — популярные платформы» и « Список DeFi-токенов».

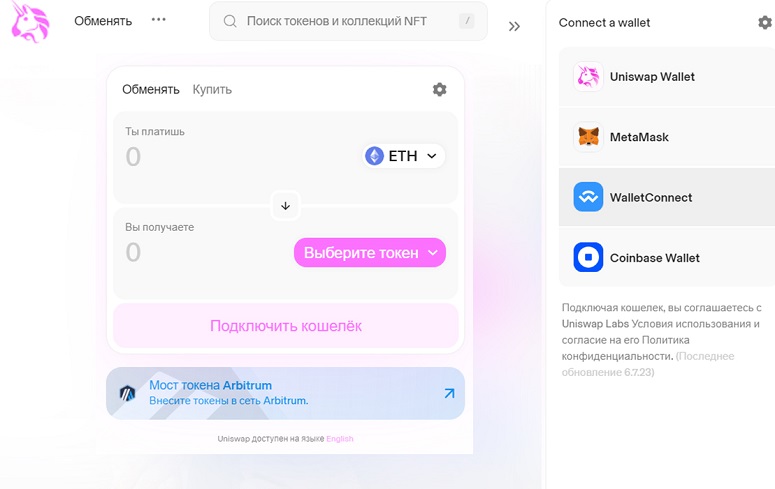

Uniswap

Платформа считается самой известной в мире DeFi. Uniswap — это DEX-биржа, которая была создана разработчиком Хейденом Адамсом (Hayden Adams) в 2018 году. Идея состояла в том, чтобы исправить проблемы централизованных торговых сервисов, а именно:

- Высокие комиссии.

- Возможность третьих лиц ограничить доступ пользователям.

Uniswap помогает автоматически обменивать активы с помощью смарт-контракта. DEX также выступает как денежный фонд для обеспечения всех торговых операций сервиса. В DeFi их называют пулами ликвидности, а вкладчиков — поставщиками. Такие фонды создаются автоматически и также с помощью смарт-контракта.

В DeFi та же операция проводится программно, за что получила название Automated Market Maker (или сокращенно AMM). За вклады в него участникам DEX-биржи поступает доход.

На Uniswap пользователям нужно в одно время вносить равное количество двух разных токенов, чтобы создать пару для обмена между собой. Цена криптовалют в пуле зависит от баланса каждого актива в связке. Доход вкладчиков складывается из комиссий за транзакции в паре токенов.

Uniswap — это открытая платформа. Любой держатель криптовалют может создать новый пул ликвидности или обменивать цифровые активы. Uniswap предоставляет свои услуги в нескольких блокчейн-сетях из-за разработки отдельных смарт-контрактов в каждой из них. По факту это самостоятельные DEX без прямой связи между собой и с похожим интерфейсом. В сентябре 2023 года общий дневной объем торгов Uniswap на всех платформах составлял $1,28 млрд. Протоколы развернуты в следующих блокчейнах:

- Ethereum — основной сервис с оборотом в $753,15 млн + V2-версия с дополнительным объемом в $160 млн.

- Arbitrum — $190,75 млн.

- Optimism — $61,81 млн.

- Polygon — $53,20 млн.

- Binance Smart Chain (BSC) — $9,24 млн.

- Base — $6,07 млн.

- Avalanche — $765,28 тыс.

- Celo — $111,69 тыс.

Uniswap также использует в работе токен UNI. Он дает право голоса в вопросах управления DeFi-платформой и возможность получать дополнительный доход. Рыночная капитализация UNI — $2,39 млрд, цена — $4,16.

Протокол Uniswap стал отправной точкой для создания других DeFi-сервисов. Чаще всего повторяют его модель AMM.

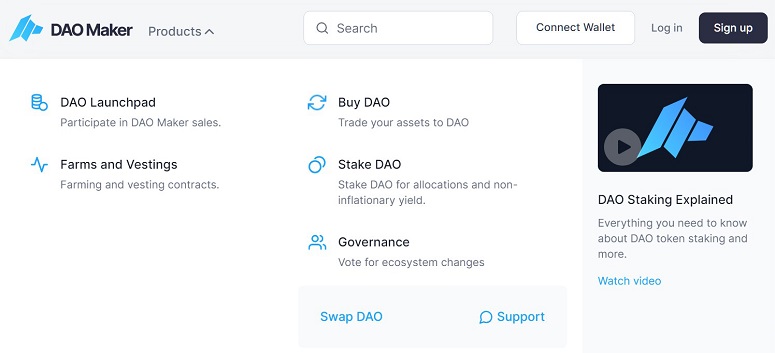

MakerDAO

Второй по популярности проект работает по иному принципу. MakerDAO — это DeFi-протокол кредитования, в котором участвует нативный (собственный) стейблкоин DAI. Его стоимость привязана к доллару США в соотношении 1:1.

Кроме стейблкоина протокол использует нативный токен MKR по аналогии с UNI в Uniswap. Он также дает держателям право голоса и выполняет управляющую функцию.

В MakerDAO стейблкоин DAI используют в качестве кредитного актива. Заемщики закладывают криптовалюту (например, Ethereum) в алгоритм «умного» договора на основе смарт-контракта. Кредиты выдаются в DAI. Этот процесс называется коллатерализацией.

DAI должен оставаться близким к стоимости $1. Для такой стабильности в системе существует механизм контроля эмиссии (выпуск и уничтожение) нативного стейблкоина в зависимости от спроса.

Все операции в MakerDAO выполняются через смарт-контракты на блокчейне Ethereum. Протокол помогает пользователям получать доход на своей криптовалюте без продажи. Это полезно для инвесторов, которые хотят сохранить актив, но нуждаются в его ликвидности.

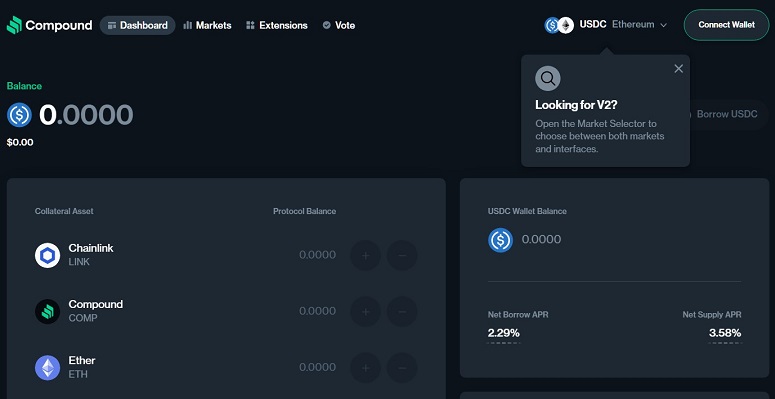

Compound

Третий по популярности DeFi-сервис — также протокол кредитования. Compound создал в 2017 году Роберт Лешнер. Сервис позволяет пользователям самостоятельно организовать рынок депозитов и займов. Держатели вносят криптовалюты в Compound ради двух целей:

- Заработать процентный доход.

- Заложить активы, чтобы получить займ.

После внесения депозита в DeFi-сервис пользователь получает токены COMP. По сути они обеспечивают долю средств на балансе. Активы используются для мониторинга доходности. Проценты по займам и депозитам в Compound высчитываются автоматически и зависят от спроса и предложения на рынке. Это означает, что ставки изменяются в реальном времени.

В 2023 году в мире наблюдается высокий спрос на USD-ликвидность со стороны компаний, не имеющих...

Цифровая экономика позволила создать новую систему для получения дохода. С одной стороны,...

В последние годы автоматизированные блокчейн-сервисы привлекли внимание пользователей и инвестиции...

Залог выступает гарантией того, что пользователь вернет ссуду DeFi-протоколу. Заемщики должны быть внимательными к уровню риска. При снижении стоимости залога сервис может потребовать дополнительных активов или автоматической продажи обеспечения.

Нативный токен COMP выполняет и управляющую функцию. Держатели криптовалюты могут голосовать по различным предложениям, связанным с параметрами системы. Например, определять размер процентных ставок и выбирать список активов.

Плюсы и минусы сервисов децентрализованных финансов

В DeFi есть как позитивные, так и негативные стороны. Понимание рисков и преимуществ помогает инвесторам и пользователям принимать обоснованные решения. В первую очередь DeFi — это более прогрессивный способ задействовать активы. Однако важно понимать механику торговых инструментов и блокчейна. В таком случае децентрализованные финансы раскрывают большие возможности:

- Независимость от бюрократии. Чтобы использовать DeFi-сервисы, не нужны документы, кредитная история и одобрение платежеспособности от третьего лица. Это называется инклюзией.

- Легкий доступ к финансовым возможностям. Не нужно идти в банк или быть резидентом определенной страны. Достаточно обладать компьютером или телефоном и выходом в Интернет.

- Низкие комиссии. Без посредников транзакции выполняются быстрее, а сборы становятся минимальными.

Децентрализованные финансы предоставляют всем пользователям доступ к сложным торговым и инвестиционным инструментам, но они не лишены недостатков. Минусы DeFi связаны с использованием и технической составляющей протоколов:

- Сложность финансовых инструментов. Возможности фондовых бирж прежде всего были рассчитаны на профессиональных трейдеров и инвесторов. Блокчейн помогает применять их обычным пользователям. Однако на изучение механик нужно потратить время и освоить базовые знания о принципе его работы и трейдинге.

- Блокчейн-технология. Использование сложных финансовых инструментов в программном виде в рамках криптосети также может вызвать трудности. Для этого важно изучить принципы и нюансы работы блокчейна перед выполнением транзакций — стандарты токенов, кроссчейн-переводы и основы кибербезопасности при операциях с цифровыми валютами.

- Уязвимость автоматизированных сервисов. Эта часть касается разработки DeFi-протоколов, а не их использования. Уязвимости в «умных» контрактах могут стать фатальными. Если их обнаружат злоумышленники, то криптовалюты будут украдены. Разработчики проводят аудит, чтобы обеспечить безопасность своих протоколов и инструментов. Однако даже это не гарантирует абсолютную надежность DeFi-сервиса. Поэтому пользователям важно осознавать риск технической уязвимости при работе с любой автоматизированной платформой.

Часто задаваемые вопросы

В контексте криптовалют и DeFi это депонирование активов в смарт-контракт. Как правило, затем эти средства занимают другие пользователи протокола.

Это нативные криптовалюты протоколов децентрализованных финансов — таких, как UNI в Uniswap.

Это сокращение от Total Value Locked («Общая стоимость заблокированных средств»). TVL обозначает сумму криптовалют, внесенных в децентрализованные финансовые протоколы. Она отражает активы, участвующие в конкретном DeFi-сервисе или во всей индустрии.

Это криптовалюты, созданные на блокчейне для имитации других монет. Например, BTC не может быть переведен в сеть Ethereum из-за различий в технологии. Поэтому создан его аналог в стандарте ERC-20 под названием Wrapped Bitcoin (WBTC). В дословном переводе — «обернутый биткоин».

Это финансовые инструменты, значение которых зависит от цен других (базовых) активов. К ним относятся фьючерсы, опционы, контракты на разницу и не только. В торговле деривативами трейдеры могут зарабатывать как на повышении, так и на понижении цены актива, открывая долгосрочные (лонг) и короткие (шорт) позиции.