Как платить налог на майнинг в России в 2026 году

После запрета криптовалют в Китае РФ занимает 3-е место в мире по объему добычи монет, после США и Казахстана. Бизнес на майнинге приносит хороший доход. По налоговому законодательству РФ добыча цифровых валют ничем не отличается от других видов предпринимательской деятельности. В статье расскажем, как платить налог на майнинг в России в 2026 году. Законодатели предлагают 3 способа: сдать декларацию 3-НДФЛ как физическое лицо, получить статус самозанятого или оформить предпринимательство.

Закон о цифровых активах

С 2021 года криптовалюта в России признана имуществом. Разрешено заключать официальные сделки с цифровыми активами. Монеты можно использовать для расчетов с кредиторами в делах о банкротстве, при разделе имущества.

Закон запрещает использовать виртуальную валюту для оплаты в интернете и оффлайн. Майнинг документально не определен. Однако по общему правилу любая деятельность, которая приносит прибыль, облагается налогом.

Инициатива находится на рассмотрении в Госдуме. Среди других предложений — легализация майнинга и введение штрафов за неуплату налогов. Ожидается, что поправки будут приняты к началу 2023 года.

Как платить налог с майнинга

По закону добыча монет ничем не отличается от других видов предпринимательской деятельности. Пользователь покупает оборудование, арендует помещение и получает прибыль от использования имущества. Поэтому отчисления в бюджет нужно делать на общих основаниях. Порядок такой:

- Рассчитать налоговую базу. Из общей суммы доходов за прошедший год вычесть расходы.

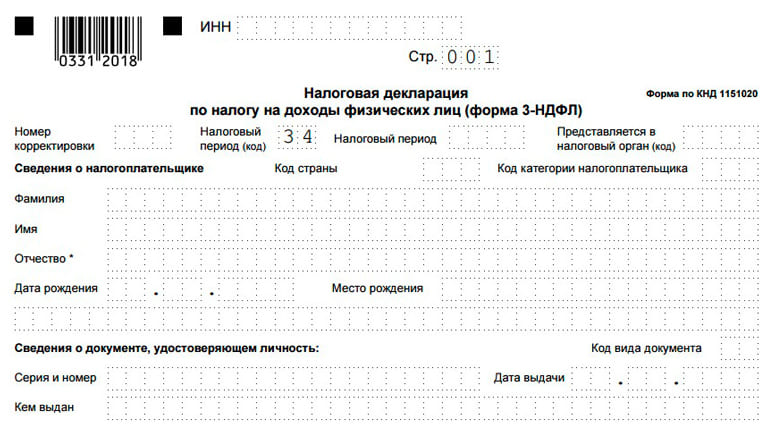

- Подать декларацию за прошлый год по форме 3-НДФЛ. Срок предоставления — до 30 апреля. К форме нужно приложить чеки и пояснительную записку с методикой расчета прибыли.

- Дождаться результатов камеральной проверки сотрудником ФНС.

- Заплатить налог до 15 июня.

Декларирование дохода

Майнеры должны ежегодно отправлять отчеты в ФНС, независимо от наличия дохода. Налогооблагаемую базу надо рассчитывать самостоятельно. Необходимо учесть все расходные и доходные операции.

Все расчеты должны проводиться в рублях.

Каждую сделку подтверждают документально. Требуется приложить квитанции, оферту криптобиржи, договор. Скриншоты переписки с обменным пунктом не подойдут, нужны официальные документы. Криптовалюту можно квалифицировать по коду 41 (товар) или 58 (финансовое вложение).

Добыча цифровых валют появилась вместе с первой децентрализованной системой Bitcoin в 2009 году....

С момента создания первых мобильных телефонов возможности их использования значительно...

Рынок криптовалют дает возможность заработать обычным пользователям, предпринимателям и компаниям....

Расчет налога

При наличии подтверждающих документов физические лица платят налог с прибыли. Установленная ставка — 13%. Если квитанций и чеков нет, налоговой базой считается вся прибыль от продажи активов.

Закон приравнивает криптовалюту к имуществу. Если собственник владеет монетами больше 3 лет, налог платить не нужно. Но декларацию требуется сдать. В пояснительной записке следует перечислить поступления на счет и исходящие переводы. Порядок уплаты налога разными категориями майнеров представлен в таблице.

| Статус | Доход (руб.) | Налоговая ставка |

|---|---|---|

Оформление ИП

Чтобы упростить отчетность, майнеры могут получить статус индивидуального предпринимателя. При открытии счета в банке ИП оформляют бесплатно. Выводить криптовалюту в рубли можно только на этот аккаунт. Для получения статуса ИП необходимо указать код ОКВЭД:

- «Обработка данных, предоставление услуг по хранению информации» — 63.11.

- «Создание и использование баз данных и информационных ресурсов» — 63.11.1.

Предприниматели могут выбрать налоговую ставку, приняв во внимание тип расчета. Доступные варианты представлены в таблице.

| База для расчета | Ставка | Комментарий |

|---|---|---|

| Прибыль от продажи виртуальных валют | Подойдет пользователям, которые не могут подтвердить расходы | |

| Разница между прибылью и расходами | Предпочтительная схема для пользователей, которые планируют арендовать помещение, покупать оборудование, платить за электричество |

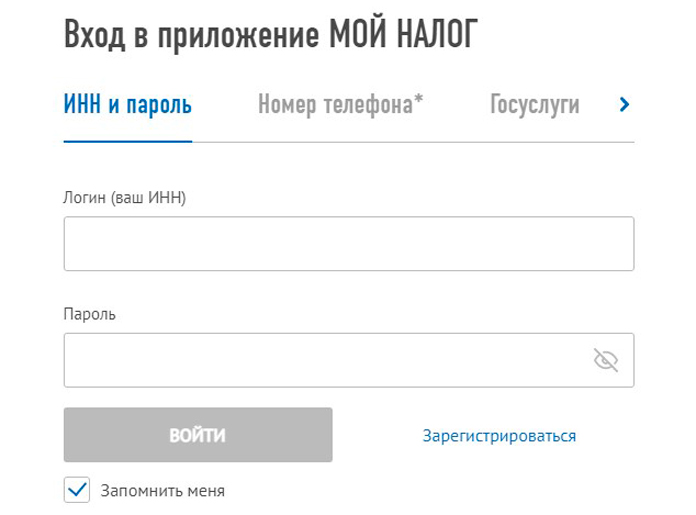

Оформления статуса самозанятого

Это способ регистрации бизнеса подходит майнерам, которые не планируют нанимать сотрудников. Верхняя планка дохода не должна превышать 2,4 млн рублей.

Получить статус самозанятого можно, заполнив форму на ресурсе ФНС или через приложение. Отчет 3-НДФЛ в этом случае сдавать не нужно. Каждый месяц пользователь фиксирует доходы, расходы и платит 4% от чистой прибыли.

Ответственность за уклонение от уплаты налогов при майнинге

По закону чиновники и их родственники должны подавать ежегодные отчеты в ФНС о владении криптовалютой. В противном случае на них налагается штраф — 50 тыс. рублей и 20% цифровых активов (по курсу в рублях). Срок для подачи отчета за прошлый год установлен до 30 апреля текущего.

Подавать декларацию нужно, даже если владелец не выводил активы в фиат. В новом законопроекте чиновники предлагают отчитываться о владении виртуальной валютой всем гражданам с годовым оборотом более 600 тыс. рублей. Правительство также планирует увеличить срок давности по налоговым нарушениям с 3 до 5 лет. Действующий список налоговых нарушений и размеры штрафов представлены в таблице.

| Налоговое преступление | Наказание |

|---|---|

| Непредставление декларации в установленный срок | 5% от суммы за каждый месяц просрочки, но не больше 30% |

| Несвоевременная уплата сборов | Начисляют пени, штраф не предусмотрен |

| Отсутствие отчета и неуплата налога до 15 июня | Штраф 20% (40% при умышленном уклонении) от суммы и пени по ставке рефинансирования за каждый день просрочки |

| Отмывание денег (отсутствие доказательств происхождения цифровых валют) | Минимальная сумма штрафа —120 тыс. рублей, максимальное наказание — тюремный срок до 7 лет |

| Непредоставление сведений об открытии счета в зарубежной юрисдикции и движении средств | Сумма штрафа может составлять 70-100% от остатка денежных средств |

В 2023 году российские банки, следуя предписанию ЦБ, относят операции с виртуальными валютами к подозрительным. Они отслеживают такие поступления на банковские карты:

- Единоразовые переводы — более 40 тыс. рублей в день, свыше 50 тыс. руб. в месяц, от 600 тыс. руб. в год.

- Более 10 транзакций в день от разных лиц.

- Отсутствие трат по карте.

- Снятие наличных в банкомате после получения перевода в течение одного банковского дня.

- Отправка денег на счет третьего лица сразу после зачисления.

Майнеру нужно хранить чеки и квитанции о переводе монет, делать скриншоты и видео транзакций в личном кабинете. Эти документы — подтверждение заработка и продажи цифровых активов.

Резюме

Российское законодательство считает криптовалюты ценным имуществом, а майнинг — способом их получения. Доходы от добычи монет подлежат налогообложению. Владелец небольшой фермы может платить сборы как физическое лицо или получить статус самозанятого. Майнерам с мощной техникой лучше открыть ИП. За уклонение от уплаты сборов предусмотрены штрафы — до 40% от суммы и пени за каждый день просрочки.

Часто задаваемые вопросы

Физические лица платят 13% с дохода до 5 млн рублей и 15% выше этой суммы. Можно оформить статус самозанятого и перечислять в бюджет 4% от чистой прибыли. Другой вариант — открыть ИП. Сборы в этом случае составят 6% или 15% в зависимости от расчетной базы.

В 2023 году за умышленное уклонение от подачи декларации и внесения сборов предусмотрен штраф в размере 40% от суммы и пени по ставке рефинансирования за каждый день просрочки.

Нужно сложить доходные операции и вычесть из них расходы. Каждую сделку необходимо подтвердить документально. При упрощенном налогообложении ИП могут платить 6% от общей прибыли.

Для этого нужно соответствовать 2 условиям: не нанимать сотрудников и зарабатывать не более 2,4 млн рублей в год.

Для ИП действует правило — 6% от оборота или 15% от разницы между доходами и расходами.