Налоги на криптовалюту в странах мира

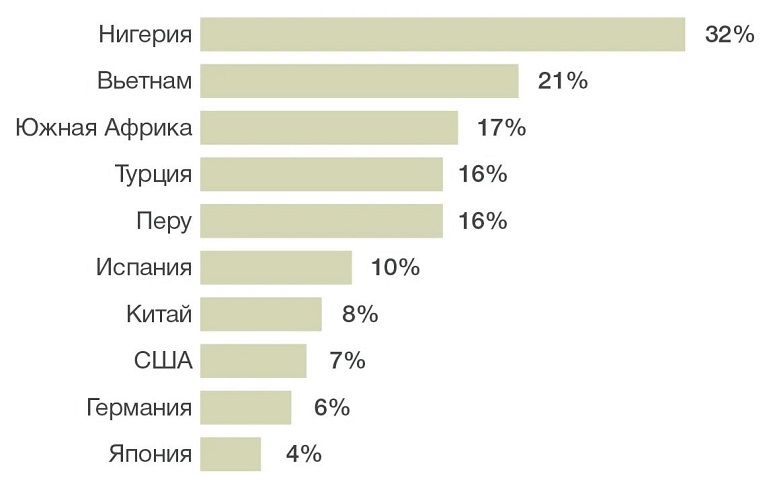

Цифровые активы уже вошли в повседневную жизнь. В 2023 году каждый пятый житель планеты использует их для инвестирования и переводов. В Европе можно заказать криптокарту для ежедневных расчетов. В некоторых странах разрешена оплата покупок без конвертации в фиат. Однако, несмотря на широкое распространение криптовалют, вопросы определения их правового статуса и налогообложения остаются сложными. В статье расскажем, какие правила действуют в разных странах. В одних гражданам запрещены любые операции с криптовалютами, в других цифровые токены считают товаром и взимают налог при их продаже.

- Как в разных странах регулируют криптовалюту

- Налогообложение криптовалют в мире

- Россия и СНГ

- Налоги на криптовалюту в РФ

- Беларусь

- Казахстан

- Другие государства

- Европейский Союз

- Германия

- Мальта

- Кипр

- Португалия

- Швейцария

- Франция

- США и Канада

- Страны Азии

- Китай

- Япония

- Сингапур

- Другие государства

- Великобритания

- Турция

- Пуэрто-Рико

- Заключение

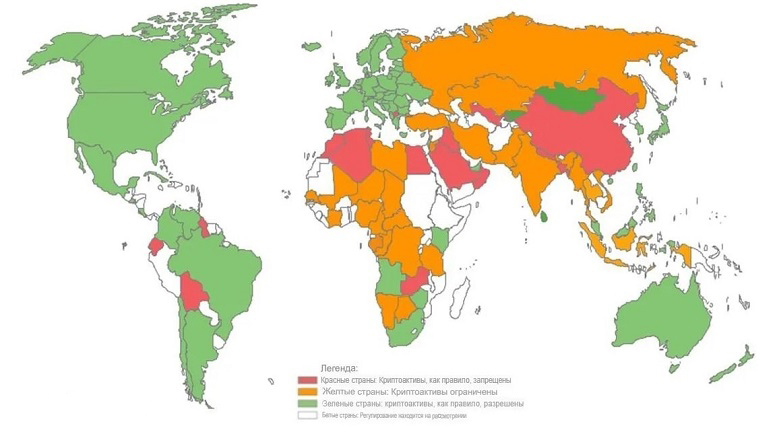

Как в разных странах регулируют криптовалюту

В 2023 году капитализация цифрового рынка составляет $1,26 трлн. Правительства уже не могут игнорировать эту сферу. Большинство стран разрабатывают правила для интеграции крипторынка в экономику. Однако в ряде государств (Китае, Вьетнаме, Македонии, Пакистане) виртуальные активы запрещены.

В Казахстане, Беларуси, Канаде, Италии, Индии, Сингапуре операции с криптовалютой полностью легальны. Граждане могут обменивать их на фиат и использовать в расчетах: оплатить еду в магазине, аренду или купить квартиру. В США политики до сих пор не пришли к единому мнению, к какому классу активов отнести криптовалюты. SEC называет биткоин товаром, альткоины — ценными бумагами. В некоторых американских штатах для организации бизнеса нужно получить лицензию, в других действуют более гибкие условия.

Налогообложение криптовалют в мире

Изначально операции с цифровыми активами проводили в блокчейне, поэтому фискальные органы не могли их отслеживать. Рост числа анонимных транзакций привел к снижению ликвидности банков. Как следствие, упал объем средств, облагаемых налогом.

Чтобы изменить ситуацию, многие государства начали разрабатывать правовые нормы, обязывающие профессиональных участников рынка раскрывать информацию о сделках. Например, в ЕС приняли Регламент MiCA, регулирующий цифровые активы, а также DAC8 — правила налоговой отчетности по криптовалюте, которыми должны руководствоваться биржи. В каждой стране вводят свои законы, но у многих есть общая черта — сборы нужно платить только при обмене активов в фиат.

Если цена монеты растет во время хранения, налог не взимается. За прирост капитала нужно платить при:

- Продаже за фиат.

- Оплате покупок.

- Майнинге.

Налогами облагаются частные лица и компании. Размер ставки зависит от характера операций и законов страны. Майнинг большинство государств рассматривают как бизнес по созданию товара. Отчитываться по нему нужно только при регулярном занятии. При этом выгоднее зарегистрировать компанию — тогда можно работать по льготным тарифам на электричество и из полученной прибыли вычитать расходы на приобретение оборудования.

Россия и СНГ

РФ — один из ключевых участников крипторынка. По данным Bloomberg, в 2023 году стране принадлежат 12% отрасли. Российские инвесторы держат 17 млн аккаунтов на централизованных биржах. Общий ежемесячный оборот по ним составляет 8 млрд RUB.

Налоги на криптовалюту в РФ

Оборот цифровых активов в России регулируется Федеральным законом. Криптовалюта — это цифровая валюта, совокупность электронных данных в информационной системе. Виртуальные монеты не могут использоваться как средства платежа, по ним отсутствуют обязанные лица.

Криптовалюта в стране приравнивается к собственности. Держатели платят налог НДФЛ. Однако сборы необходимо вносить не с каждой сделки, а по итогам финансового года.

По новому закону, судебная защита прав на цифровую валюту возможна, только если она задекларирована и с нее выплачивались сборы (п. 6 ст. 14).

Если криптовалюта хранится более 3 лет, как и любое другое имущество, с нее не придется исчислять налог и подавать декларацию. Конвертация монет в соотношении 1:1 считается товарообменной операцией. Налог с нее платить не нужно. Однако если возникает прирост имущества, то сбор устанавливается со стоимости прироста имущества.

Децентрализованные финансы играют важную роль на рынке криптовалют. В этой сфере происходят...

В 2021 году в РФ появился новый инструмент для инвестиций на базе блокчейн. В отличие от...

Вкладывать капитал в биткоин или эфир несложно. Но контроль над получением дохода связан с...

Беларусь

Страна первой в Содружестве легализовала криптовалюты. В 2017 году правительством принят Декрет №8, регулирующий обращение цифровых активов. Граждан освободили от уплаты налога до 2023-го. Затем льготы продлили до 2025 года.

Казахстан

В стране криптовалюта признана имуществом. Использовать ее в качестве платежного средства запрещено. На территории Казахстана нельзя выпускать необеспеченные токены. Однако торговать ими можно — на зарубежных площадках или лицензированных казахстанских биржах. Налоги не удерживают автоматически, инвестор должен самостоятельно рассчитать базу и подать декларацию по форме 240.

При обмене на фиат потребуется оплатить сборы по единой ставке 10% (для физических и юридических лиц). При этом налог начисляют на полную сумму сделки. Расходную часть вычесть не получится.

Другие государства

Одна из самых лояльных к криптоактивам стран — Грузия. Решение Минфина 2019 года освобождает от налогов обмен криптомонет на национальную или иностранную валюту. 1 июля 2023-го был опубликован законодательный акт с условиями, сроками и порядком регистрации компании и получением разрешения на криптодеятельность.

Майнеры платят сборы с прибыли — 20%. Многие добывающие компании расположены в свободных индустриальных зонах Грузии (СИЗ). Они освобождаются от налогов.

С 1 января 2023 года граждане Узбекистана могут торговать виртуальными активами только на национальных криптобиржах. Операции на лицензированных платформах освобождены от налогов.

В Армении не определен правовой статус криптовалют, но и запрещающих законов тоже нет. Этим пользуются предприниматели, развивающие криптоотрасль. Для получения льгот блокчейн-проекты регистрируют в специальной экономической зоне с упрощенным налогообложением (СЭЗ) — «Раздан».

Европейский Союз

В январе 2024 года в ЕС вступят в силу правила налоговой отчетности по криптовалюте (DAC8). Цели документа — борьба с уклонением от налогов, создание общей базы цифровых монет, принадлежащих гражданам Евросоюза. Информацию о транзакциях будут предоставлять участники рынка — криптобиржи, кошельки, платежные сервисы.

Регуляторы любой европейской страны смогут получить данные об активах граждан. Нарушение Регламента грозит криптоплощадкам штрафами и санкциями. Страны ЕС смогут обмениваться информацией о налоговой отчетности и движении цифровых активов в рамках своей системы налогообложения.

Пройди опрос и получи в подарок скидку на торговую комиссию и книгу о криптовалюте

Германия

Эта страна максимально лояльно настроена к криптовалюте. В Германии биткоин легализован с 2013 года. Цифровые активы считают финансовыми инструментами. Для работы с ними компании должны получить разрешение от регулирующего органа (BaFIN).

В Германии инвесторы освобождены от налогов при продаже монет. Чтобы получить льготу, нужно хранить активы минимум год. Если срок меньше, придется заплатить налог на прибыль — 45%. Исключение — если доход по краткосрочной сделке составил менее 600 евро. Компании, которые работают как посредники, также освобождаются от уплаты сборов.

Мальта

Островное государство одним из первых легализовало цифровые валюты. Законы, регулирующие операции с монетами, приняли в 2017 году. Цифровые активы классифицируются в стране как иностранная валюта.

Лицо, которое планирует запустить ICO или проект, связанный с криптомонетами, проходит тест. С учетом результатов применяется ставка налога на доход — до 35%.

Кипр

Здесь нет полноценного регулирования криптовалют. Цифровые активы признаны финансовым инструментом, поэтому фонды могут легально использовать их. Компании платят налог на доход по ставке 12,5%. Физические лица — по прогрессивной шкале с учетом общего годового заработка (до 35%). Граждане, зарабатывающие менее 19,5 тыс. евро, освобождены от налогов на криптовалютные операции.

Португалия

Страна широко рассматривается как самая лояльная к криптоактивам в Европе. Цифровые монеты здесь не считаются валютами и законным платежным средством, поэтому не подлежат налогообложению. Это привлекает многих криптотрейдеров.

Сейчас сбор будет выплачиваться по ставке 28%. Прибыль от криптоактивов, удерживаемых более года, освобождается от налогообложения.

Швейцария

Страна известна как одна из самых дружелюбных к криптовалютам в мире. Цифровые монеты в Швейцарии соотносятся с фиатными деньгами, для которых не предусмотрен НДС. Применяется ставка налога 7,83%.

Франция

Государство собирает налоги на прибыль от криптовалют в двух сценариях. Например, когда прибыль получена за счет торговли и добычи монет, прогрессивный подоходный налог взимается примерно с 45% и дополнительных социальных взносов.

С 2021 года во Франции ввели новые требования к криптобиржам и запретили анонимные учетные записи. Криптовалюта облагается налогом аналогично движимому имуществу. Торговцы платят фиксированную ставку 30%, майнеры и профессиональные трейдеры — 45%.

США и Канада

Криптовалюты в этих странах легализованы и облагаются налогом. В большинстве американских штатов монеты признаны имуществом, поэтому их нужно включать в ежегодную декларацию о доходах. Налог зависит от размера прибыли и срока инвестирования. Пример — в таблице.

| Срок удержания | Фискальная ставка |

|---|---|

| 10-37%, зависит от семейного дохода. | |

| 0% — при годовом заработке до $41,675 тыс. 15% — при доходе больше $41,676 тыс. 0% — если заработок выше $459,75 тыс. в год. |

SEC часто рассматривает многие криптовалюты как ценные бумаги. Управление Internal Revenue Service (IRS) определяет виртуальные монеты как цифровое представление стоимости, отличное от представления доллара или иностранной денежной единицы. Монета в таком понимании функционирует как средство расчета, сбережения и обмена.

Согласно секции 4 Уведомления IRS 2014-21, 2014-16 I.R.B. 938, виртуальная валюта (в том числе цифровая) для целей налогообложения признается собственностью (имуществом). Это значит, что правовое регулирование криптомонет работает с 2014 года. Согласно разъяснениям IRS, физическим и юридическим лицам разрешены практически любые операции с цифровыми монетами. Их можно:

- Получать в качестве оплаты за выполнение работ, предоставление услуг.

- Обменивать на другое имущество, включая недвижимость.

- Оплачивать работы и услуги.

- Менять имущество (в том числе недвижимость) на криптовалюту.

- Вносить пожертвования в монетах.

Если криптоактив обладает признаками ценной бумаги, то он подпадает под соответствующий закон. SEC требует от эмитента зарегистрировать цифровую монету в соответствии с правилами.

Таким образом, даже в отсутствие федерального закона о криптовалюте разъяснений уполномоченных органов достаточно, чтобы оценить оборот цифровых монет в стране. В США разрешены все операции с виртуальными активами как с обычным имуществом, которыми они и признаются.

По канадскому законодательству, криптовалюты относятся к товарам. Расчеты в них не запрещены и считаются бартерными сделками. Прибыль от криптоопераций составляет налоговую базу. Ставка зависит от общего дохода и провинции (значения везде разные). Частные лица получают скидку на сборы 50%.

Страны Азии

В 2023 году эти государства не имеют общего вектора. Одни воспринимают криптовалюту как конкурента национальным деньгам, другие разрешают инвестиции. В некоторых странах деньги на основе блокчейна приняты в качестве официального платежного средства.

Так, Центральный банк Таиланда неоднократно заявлял, что не поддерживает использование криптовалюты. Однако с 2022-го в стране запрещено использовать монеты в качестве средства платежа. Соответствующее решение вынес местный регулятор — Комиссия по ценным бумагам и биржам (SEC) Таиланда.

Банк Индонезии запретил использование криптовалют в качестве платежного инструмента. Финансовым фирмам нельзя содействовать продажам криптовалюты. В Управлении услуг (OJK) Индонезии заявили, что «строго запретили финансовым учреждениям использование, маркетинг и/или содействие торговле цифровыми активами».

Китай

Цифровые монеты в стране запрещены с 2021 года. Не разрешается проводить ICO и создавать криптобиржи. Финансовые компании не могут менять криптовалюту, публиковать аналитику по монетам. За нарушение предусмотрены санкции.

Однако физические лица могут хранить цифровые активы и менять их между собой. Официально этот запрещено, но наказания за такие действия нет. Налоги за операции не взимают.

Япония

Действующее законодательство признает криптовалюту имуществом. Налог на прибыль нужно платить только при продаже активов за фиат. Пополнять казну не придется, если:

- Инвестор получил убыток.

- Заработок составил менее 1,385 тыс. в год.

В Японии действует прогрессивная шкала налогообложения. При превышении пороговой суммы дохода фискальная ставка может составить 15-55%.

Сингапур

В этой прогрессивной стране цифровые монеты официально признаны платежным средством. Налоговый орган Сингапура IRAS определил биткоин как товар и обложил с ним налогом на прибыль (7%). Держатели могут спекулировать на биржах и рассчитываться за покупки.

Другие государства

Большинство стран предпочитают регулировать отрасль, а не запрещать использование криптоактивов. Одни приветствуют технологию и вводят налоговые льготы на операции с монетами. Другие разрешают инвестировать и торговать, но устанавливают высокие фискальные ставки на прибыль.

Великобритания

Местный регулятор не признает монеты в качестве средства платежа, но крайне лояльно относится к криптостартапам. Операции с цифровыми активами не облагают НДС. При этом компании платят налог на прибыль от криптовалютных операций — в среднем 19%.

По налоговому кодексу Великобритании, каждый случай нужно рассматривать индивидуально. Учитывают срок владения монетами и частоту операций. Могут применить ставку от 0% до 45%.

Турция

По данным Statista, в 2020 году страна входила в топ-5 по количеству криптоинвесторов. В 2021-м ЦБ Турции запретил проводить расчеты в цифровых активах. Правовой статус монет не определен, но спекулировать ими и инвестировать можно. Налоги за эти операции не взимают.

В 2023-м правительство опубликовало программу развития государства на 2024 год. Один из пунктов — введение фискальных сборов на операции с криптоактивами.

Несмотря на запреты на использование в платежах и отсутствие какого-либо регулирующего надзорного органа, общественный интерес к криптовалюте в Турции резко возрос. Граждане все чаще принимают и используют цифровые монеты.

Пуэрто-Рико

Власти государства стимулируют жителей заниматься перспективными направлениями — например, криптовалютными операциями. Частные лица не платят налог на прибыль, а с компаний берут 4%. Чтобы получить налоговое резидентство, нужно иметь постоянный адрес проживания, водительские права и фактически проводить в стране не менее 6 месяцев в году.

Заключение

В 2023 году многие государства готовят правовое поле для развития криптовалют. Страны со слабой экономикой видят перспективы в использовании технологии для инвестиций и расчетов. Чтобы создать благоприятные условия, их правительства принимают лояльные законы и вводят налоговые льготы.

В странах с развитой экономикой криптовалюту используют в качестве инструмента для инвестиций. Правительства борются с популяризацией монет, поэтому устанавливают высокие налоги.

Юридическое сопровождение проектов, связанных с криптовалютами и блокчейн технологиями

Получить бесплатную консультацию